“Hết cửa” giảm lãi vay

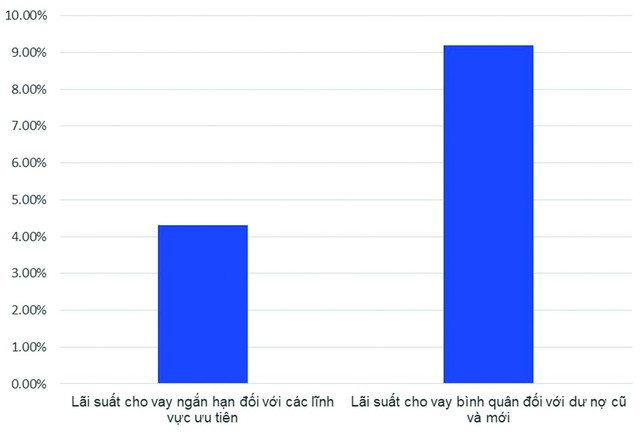

Lãi suất cho vay bình quân đối với các lĩnh vực ưu tiên và các lĩnh vực khác. Nguồn: NHNN-Tháng 1/2022

Sức ép lớn dần

Việc thắt chặt tiền tệ của FED và một số NHTW khác cũng đã và đang tác động tới tỷ giá và lãi suất ở Việt Nam. Bởi khi lãi suất đồng USD tăng sẽ hậu thuẫn cho đồng tiền này tăng giá (USD Index đã tăng lên trên 104 điểm- mức cao nhất trong 20 năm qua), tạo áp lực giảm giá cho các đồng tiền khác, đặc biệt là đồng nội tệ của các nền kinh tế mới nổi, bao gồm cả VND. Áp lực giảm giá đối với các đồng tiền mới nổi càng thêm mạnh khi dòng vốn đầu tư có xu hướng chảy khỏi các nền kinh tế này. Muốn duy trì ổn định tỷ giá, các quốc gia này buộc phải tăng lãi suất trong nước.

Trong khi đó, hiện cầu tín dụng đang có xu hướng tăng nhanh trở lại cùng đà phục hồi của nền kinh tế. Theo NHNN Việt Nam tính đến ngày 25/4, tín dụng đã tăng 6,75% so với cuối năm 2021. Trong khi đó huy động vốn chỉ tăng 3,35% do dòng vốn đang bị chia sẻ vào các kênh đầu tư khác. Điều này cũng đang tạo áp lực lớn cho lãi vay.

Lãi vay sẽ tăng?

Trong thời gian qua đã có không ít ngân hàng tăng lãi suất huy động và xu hướng này đang ngày một mạnh hơn. Theo các chuyên gia, áp lực lạm phát và sự sôi động của các kênh đầu tư khác đã buộc các ngân hàng phải tăng lãi suất mới có thể cạnh tranh thu hút được tiền gửi. Bên cạnh đó, tín dụng tăng nhanh cũng khiến các nhà băng phải đẩy mạnh huy động vốn để đáp ứng.

Lãi suất huy động tăng khiến lãi cận biên (NIM) của các ngân hàng bị thu hẹp tương ứng. Chưa kể nợ xấu đang có xu hướng tăng nhanh, buộc các nhà băng phải tăng trích lập dự phòng rủi ro, từ đó làm tăng chi phí hoạt động của các nhà băng.

Bởi vậy theo các chuyên gia, việc duy trì được mặt bằng lãi suất như hiện tại đã là một sự nỗ lực rất lớn của các ngân hàng; còn muốn giảm lãi vay, cần phải kéo giảm lãi suất huy động.

Chuyên gia kinh tế Đinh Thế Hiển cũng cho rằng, lãi vay có thể đã chạm đáy thời gian qua và khó giảm thêm trong bối cảnh áp lực lạm phát gia tăng, lãi suất đầu vào đi lên và bài toán về nợ xấu tiềm ẩn của hệ thống ngân hàng…

Thậm chí nhiều tổ chức như KB Việt Nam còn dự báo, mặt bằng lãi suất cho vay có xu hướng tăng nhẹ trong quý 2, nhưng thấp hơn mức tăng của lãi huy động, cụ thể tăng khoảng 0,3-0,5%.