TTC Land (SCR) lên kế hoạch chào bán cổ phiếu tăng vốn, phát hành ESOP giá 11.000 đồng/cổ phiếu, chia cổ tức năm 2021 tỷ lệ 8%

CTCP Địa ốc Sài Gòn Thương Tín (TTC Land – mã SCR) đã công bố tài liệu họp Đại hội đồng cổ đông thường niên 2022 dự kiến sẽ trình cổ đông một loạt kế hoạch phát hành trong đó đáng chú ý có phương án chào bán cổ phiếu cho cổ đông hiện hữu nhằm tăng vốn điều lệ. Theo đó, công ty sẽ phát hành thêm gần 51,3 triệu cổ phiếu với giá 14.000 đồng/cổ phiếu (bằng 2/3 thị giá SCR đóng cửa ngày 4/4), tương ứng tổng giá trị huy động hơn 718 tỷ đồng.

Bên cạnh đó, SCR cũng sẽ phát hành thêm 29,3 triệu cổ phiếu mới để trả cổ tức năm 2021 bằng cổ phiếu tỷ lệ 8%. Ngoài ra, công ty sẽ phát hành thêm 18,3 triệu cổ phiếu theo chương trình lựa chọn người lao động (ESOP) với tỷ lệ 5% lượng cổ phiếu lưu hành. Giá chào bán 11.000 đồng/cổ phiếu, cổ phiếu phát hành bị hạn chế chuyển nhượng trong vòng 1 năm.

Nếu thực hiện thành công các đợt phát hành, Vốn điều lệ của SCR dự kiến sẽ tăng từ 3.664 tỷ đồng lên 4.653 tỷ đồng. Trong khi đó, vốn hóa thị trường của doanh nghiệp bất động sản này hiện vào khoảng xấp xỉ 7.800 tỷ đồng.

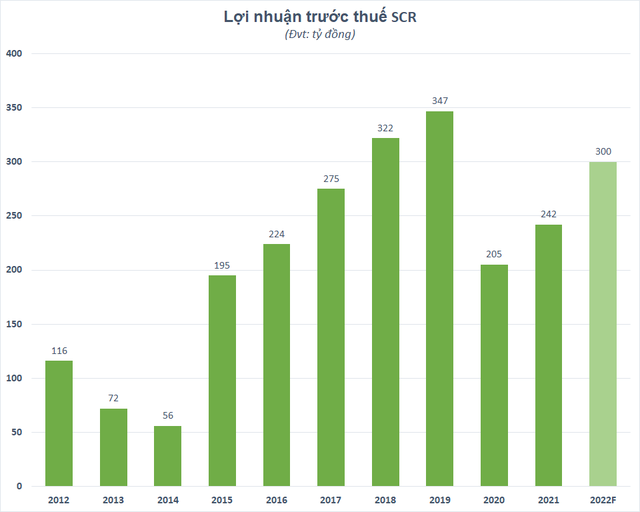

Cũng tại Đại hội, SCR sẽ trình cổ đông kế hoạch kinh doanh với mục tiêu doanh thu thuần 2.135 tỷ đồng và lợi nhuận trước thuế (LNTT) 300 tỷ đồng, lần lượt tăng 27% và 24% so với thực hiện năm 2021.

Năm 2021 trước đó, SCR ghi nhận doanh thu thuần hợp nhất đạt 1.683 tỷ đồng, tăng hơn 83% so với cùng kỳ và vượt 12% so với kế hoạch năm chủ yếu nhờ vào việc bàn giao dự án Carillon 7. Tuy nhiên, do không còn khoản doanh thu tài chính đột biến từ chuyển nhượng cổ phần Tín Nghĩa Á Châu như năm trước, LNTT của SCR chỉ tăng 18% lên mức 242 tỷ đồng trong khi lợi nhuận sau thuế gần như đi ngang ở mức 194 tỷ đồng.

Trong năm 2021, SCR đã triển khai một số thương vụ đáng chú ý như mua thêm 11% vốn tại Đầu tư Xây dựng Long An – Idico (đơn vị có quỹ đất hơn 130ha tại Long An), qua đó nâng tỷ lệ sở hữu lên 40,62%; hợp tác phát triển dự án mới tại Biên Hoà, Đồng Nai với quy mô 160ha thông qua việc nhận chuyển nhượng 20% cổ phần Công ty Phước Tân,...

.jpg)