Ngân hàng cải thiện biên lãi ròng không từ giảm lãi suất

NIM các ngân hàng cải thiện

Vừa qua, 16 ngân hàng đã công bố kết quả kinh doanh quý 2/2021, đáng chú ý là thu nhập lãi thuần đã tăng 41% quý 2. Cụ thể, thu nhập lãi thuần 16 ngân hàng công bố đạt 36,6 nghìn tỷ đồng tăng 41,2% so với cùng kỳ nhờ thu nhập từ lãi và các khoản tương tự đạt 63,3 nghìn tỷ đồng tăng 15,5%, còn chi phí lãi là 26,6 nghìn tỷ đồng giảm 7,6% so với quý 2/2020, thu nhập lãi thuần theo đó tăng tới 41,2% và đóng góp tới 75% cho tổng thu nhập hoạt động của ngân hàng.

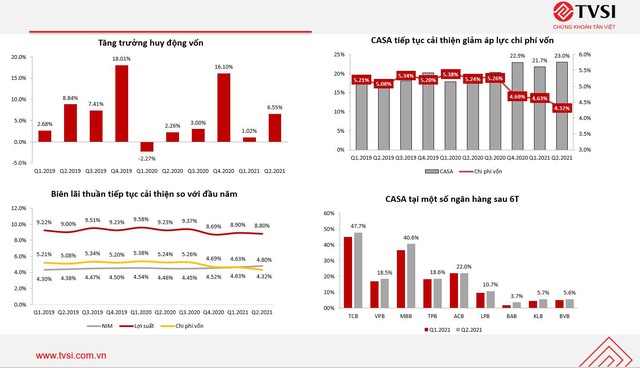

Một trong những nguyên nhân thu nhập lãi thuần có được kết quả trên là nhờ NIM tiếp tục mở rộng 28 điểm phần trăm (bps), đạt 4,8%. Theo tính toán thì lợi suất tài sản sinh lời (chủ yếu là lợi suất từ các khoản cho vay) quý 2 đạt 8,8% chỉ giảm nhẹ 10 bps (0,1%) so với quý 1 có thể do giảm lãi suất cho vay, tuy vậy giảm không nhiều và vẫn duy trì tương đương thời điểm quý 4/2020, trong khi đó, chi phí huy động là 4,32%, giảm tới 37 bps (0,37%) so với quý 1 và liên tục giảm từ mức 5,26% quý 3/2020.

Nguyên nhân do đâu?

Vậy đâu là nguyên nhân khiến NIM tăng, có phải do lãi suất huy động tiếp tục giảm hay không? Dưới đây là bảng lãi suất các kỳ hạn để chúng ta có cái nhìn rõ ràng hơn:

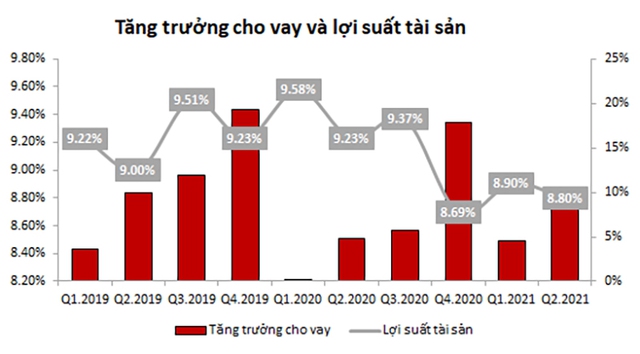

Biểu đồ thể hiện mức tăng trưởng cho vay và lợi suất tài sản (nguồn: TVSI).

Cho vay tăng trưởng tích cực 8,7% từ đầu năm, cùng kỳ chỉ ở mức 4,8% do giãn cách xã hội trong quý 2. Lợi suất tài sản bình quân quý 2 năm nay đạt 8.8% tăng nhẹ 0.11% so với đầu năm nhờ nền kinh tế hồi phục trong 6 tháng. Hầu hết các ngân hàng đã công bố báo cáo tài chính có lợi suất tài sản giảm nhẹ, chỉ có TCB +0,15% và MBB +0,17%.

Chúng tôi cho rằng nhóm ngân hàng thương mại có vốn nhà nước sẽ ghi nhận mức giảm lợi suất cao hơn nửa cuối năm.

Có nhiều thay đổi về mặt lãi suất ở các kỳ hạn chính kể từ đầu năm 2021 tới nay, nên chi phí huy động quý này giảm không phải từ mặt bằng lãi suất thấp hơn. Vậy chi phí huy động giảm mạnh (-7,6%) là nguyên nhân do đâu?

Tăng trưởng huy động đạt quý 2 tiếp tục tăng và đạt 5,6% so với quý 1, trong đó chú ý là tỷ lệ tiền gửi không kỳ hạn (CASA) của 16 ngân hàng tăng lên mức 23% cao hơn quý 1 và là tỷ lệ cao nhất kể từ quý 1/2019, đặc biệt tỷ lệ này tăng ở hầu hết các ngân hàng. Thống kê cho thấy có 14 ngân hàng đều có chỉ số này tốt hơn so với quý 1. CASA thông thường tăng được giải thích bởi nhu cầu thanh toán online, tiến bộ về mặt công nghệ… Tuy vậy, việc tăng đồng đều ở ở hầu hết các ngân hàng và trong quãng thời gian một quý có thể xuất phát từ nguyên nhân khác.

Tỷ lệ CASA tăng cao nhất từ năm 2019 (nguồn: TVSI).

Ngoài ra, tỷ lệ tăng trưởng huy động quý 2 là 5,6% nhìn theo cấu trúc tiền gửi (thuyết minh báo cáo tài chính) thì tăng trưởng tuyệt đối của tiền gửi không kỳ hạn đạt 5% so quý 1 (từ 424 nghìn tỷ đồng lên 446 nghìn tỷ đồng ), trong khi đó, tăng trưởng tiền gửi có kỳ hạn và gửi tiết kiệm lại không tăng trưởng nhiều (1.581 triệu tỷ đồng lên 1.586 triệu tỷ).

Chúng ta biết rằng chi phí huy động với các ngân hàng sẽ cao hơn đối với tiền gửi có kỳ hạn dài, do đó việc tăng trưởng tiền ở các kỳ hạn ngắn hoặc không kỳ hạn trong quý 2 có thể là nguyên nhân làm chi phí huy động tiếp tục giảm mà không phải tới từ việc ngân hàng chủ động giảm lãi suất ở các kỳ hạn. Tức là chủ yếu do nguyên nhân cấu trúc tiền gửi thay đổi.

Có thể căn bản nhất là do lãi suất tại các kỳ hạn ngắn thời gian qua đã kém hấp dẫn so với trước đây cùng với việc dịch bệnh từ gần cuối tháng 4 làm đình trệ việc giao thương dẫn tới doanh nghiệp và người dân có tâm lý giữ tiền ở tài khoản thanh toán và kỳ hạn ngắn để chờ đợi dịch bệnh qua. Hay cũng có thể do tâm lý dự trữ một số tiền nhất định trong tài khoản để phòng trừ nhu cầu cần gấp là nguyên nhân chính dẫn tới việc CASA tăng và tiền gửi tại các kỳ hạn dài không tăng nhiều. Dĩ nhiên, tiền ở kỳ hạn ngắn và CASA tăng thì chi phí huy động của ngân hàng sẽ thấp hơn so với việc tiền gửi để ở kỳ hạn dài và có thể là một trong các nguyên nhân dẫn tới chi phí huy động của ngân hàng tiếp tục giảm (-7,6%).

Có thể thấy việc NIM mở rộng giai đoạn tới của tổng thể hệ thống ngân hàng sẽ rất khó do xu hướng giảm lãi suất cho vay là khó tránh khỏi dù cho tới quý 2 mới chỉ diễn ra ở một số ngân hàng (có thể do cơ sở/ nền tảng khách hàng khác nhau), ngoài ra chi phí huy động tổng thể cũng khó có thể giảm thấp hơn mặt bằng thấp hơn hiện tại. Quý 2 cho thấy các ngân hàng có thể giảm chi phí huy động chủ yếu do tối ưu cấu trúc vốn đầu vào, do đó có thể các quý tiếp theo mặt bằng NIM tại các ngân hàng sẽ phân hóa mạnh mẽ hơn quý 2 và ngân hàng nào tiếp tục tối ưu được đầu ra- đầu vào sẽ tốt.

.jpg)