Lãi suất tiết kiệm thấp, người dân rút ròng tiền gửi khỏi ngân hàng

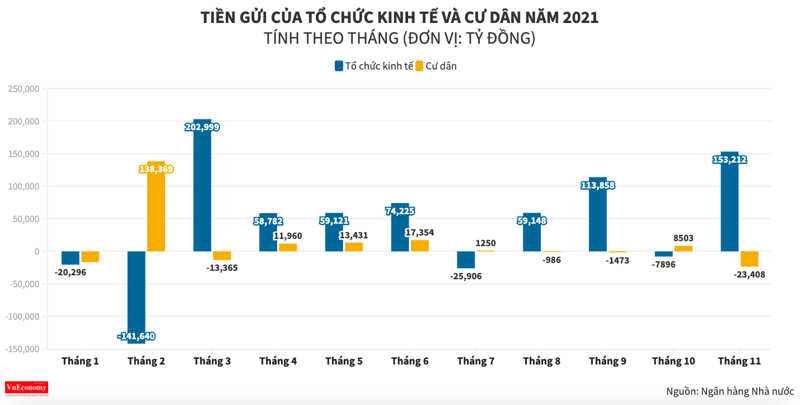

Theo số liệu từ Ngân hàng Nhà nước cho biết, tính đến cuối tháng 11/2021, tổng tiền gửi cư dân (không tính tổ chức, doanh nghiệp) vào hệ thống ngân hàng đạt gần 5,277 triệu tỷ đồng, giảm hơn 23.400 tỷ đồng so với mức ghi nhận cuối tháng 10.

Trước đó, tiền gửi của người dân trong tháng 8 và tháng 9 cũng ghi nhận sụt giảm mạnh. Và chỉ bật tăng trong tháng 10 với mức tăng 8.500 tỷ đồng.

Nhiều năm trước, tiền gửi của cư dân vào hệ thống thường chỉ có dấu hiệu suy giảm nhẹ ở nửa đầu năm nhưng sẽ tăng nhanh ở nửa cuối năm. Với số dư tiền gửi giảm liên tiếp trong những tháng cuối năm như trên là điều hiếm thấy.

Thậm chí, nếu tính chung 11 tháng đầu năm 2021, tiền gửi của dân cư chỉ tăng gần 135.100 tỷ đồng, tương đương tăng trưởng 2,63%, mức tăng 11 tháng thấp nhất kể từ khi số liệu này được Ngân hàng Nhà nước công bố.

Đáng chú ý, trái với tiền gửi cư dân, tiền gửi của các tổ chức kinh tế tại ngân hàng vẫn tăng hơn 153.200 tỷ đồng trong tháng 11. Luỹ kế từ đầu năm, tiền gửi tổ chức tăng hơn 525.600 tỷ đồng, tương đương tăng 10,78%.

Điều này chứng tỏ, hoạt động sản xuất kinh doanh của doanh nghiệp vẫn chưa thể quay lại quỹ đạo bình thường, dòng vốn dành cho hoạt động sản xuất vẫn được tạm gửi tại các ngân hàng.

Theo giới chuyên môn, chính vì làn sóng Covid-19 vẫn có diễn biến phức tạp, các kế hoạch hồi phục của doanh nghiệp chưa thể hiện thực hoá khiến thu nhập của nhiều người dân bị ảnh hưởng.

Đồng thời, mặt bằng lãi suất huy động cũng đang ở mức thấp của nhiều năm, nên người dân không còn “mặn mà” và chuyển sang đầu tư ở các kênh khác như chứng khoán, trái phiếu, bất động sản…

Hiện tại, nhằm đề phòng rủi ro thanh khoản, nhiều ngân hàng đã thực hiện điều chỉnh biểu lãi suất huy động theo hướng tăng nhẹ để thu hút nguồn vốn nhàn rỗi trong cư dân.

Trong đó, VPBank tăng lãi suất huy động ở nhiều kỳ hạn cho khách hàng cá nhân. Với hình thức gửi tại quầy, lãi suất huy động cho kỳ hạn từ 1-36 tháng là từ 3,2-6,3%/năm. Đặc biệt, lãi suất huy động tăng mạnh ở các khoản tiền gửi lớn như với hạn mức từ 3 tỷ đồng đến dưới 10 tỷ đồng, lãi suất từ 3,7-5,7%/năm, tăng từ 0,1-0,6 điểm phần trăm so với tháng trước; từ 10 tỷ đồng trở lên, lãi suất huy động dao động từ 3,9-6,3%/năm, tăng 0,3-0,9 điểm phần trăm.

Tương tự, Sacombank cũng vừa tăng lãi suất huy động từ 0,1-0,2 điểm phần trăm ở một số kỳ hạn. Với hình thức gửi tại quầy, lãi suất cao nhất của Sacombank là 6,3%/năm áp dụng cho kỳ hạn 36 tháng. Xu hướng tăng còn xuất hiện tại nhiều ngân hàng khác như Techcombank, NamABank, OceanBank, SCB…

Công ty Chứng khoán VNDirect nhận định, lãi suất tiền gửi sẽ tăng 0,3 – 0,5 điểm phần trăm trong năm 2022. Theo công ty này, lãi suất tiền gửi sẽ khó duy trì ở mức thấp như hiện tại do 3 yếu tố.

Thứ nhất là nhu cầu huy động vốn tăng dựa trên tín dụng tăng.

Thứ hai là áp lực lạm phát trong năm 2022.

Thứ ba là sự cạnh tranh từ các kênh đầu tư hấp dẫn như bất động sản và chứng khoán.

Cùng quan điểm, Công ty Chứng khoán Bảo Việt dự báo, mặt bằng lãi suất năm 2022 sẽ tăng nhẹ quanh ngưỡng 0,25-0,5 điểm phần trăm và nổi bật hơn vào nửa cuối năm.

.jpg)