Cập nhật chiều 27/4: Đã có 18 ngân hàng công bố kết quả kinh doanh quý 1/2023

Ngày 25-27/4 có thêm 5 ngân hàng công bố kết quả kinh doanh quý 1/2023. Trong đó, Techcombank, Eximbank, OCB, VietABank đã có báo cáo tài chính chính thức. Kết quả hoạt động của Sacombank được lãnh đạo ngân hàng này hé lộ tại Đại hội đồng cổ đông thường niên ngày 25/4. Kết quả kinh doanh của những ngân hàng này như sau:

Sacombank: Tăng trưởng tín dụng quý 1 đạt trên 2%; lãi trước thuế hợp nhất là 2.383 tỷ đồng tăng 50% so với cùng kỳ và hoàn thành 25% kế hoạch kinh doanh năm 2023.

Techcombank: Lợi nhuận trước thuế của ngân hàng quý 1 đạt 5.600 tỷ đồng, tăng 18,5% so với quý 4/2022 nhưng giảm 17,1% so với quý 1/2022. Dư nợ cho vay khách hàng tăng 9,3% so với đầu năm. Tiền gửi của khách hàng tăng 8,1%. Tỷ lệ tiền gửi không kỳ hạn (CASA) giảm xuống còn khoảng 32%. Techcombank vẫn thuộc nhóm có chất lượng tài sản tốt với tỷ lệ nợ xấu ở mức 0,85%, tỷ lệ dự phòng bao phủ nợ xấu ở mức 133,8%.

Eximbank: Lợi nhuận trước thuế quý 1 đạt 870 tỷ đồng, tăng 8% so với cùng kỳ và đạt 17% kế hoạch năm. Dư nợ cho vay ngân hàng giảm nhẹ 0,33% so với đầu năm. Tiền gửi khách hàng tăng 0,07%. Tỷ lệ nợ xấu/tổng dư nợ cho vay khách hàng tăng từ 1,8% (cuối 2022) lên 2,34% (cuối quý 1/2023).

OCB: Lợi nhuận trước thuế đạt 983 tỷ đồng, tăng 18% so với cùng kỳ. Dư nợ cho vay khách hàng tăng 1,8%, tiền gửi khách hàng tăng 3,3% so với đầu năm.

VietABank: Lợi nhuận trước thuế đạt 245 tỷ, giảm 28% so với cùng kỳ, chủ yếu do lãi từ hoạt động khác giảm mạnh và chi phí hoạt động cao hơn khá nhiều so với cùng kỳ. Các mảng kinh doanh cốt lõi thực tế vẫn có kết quả khả quan. Dư nợ cho vay khách hàng của nhà băng tăng 6,6% so với đầu năm, tiền gửi khách hàng tăng 9,8%.

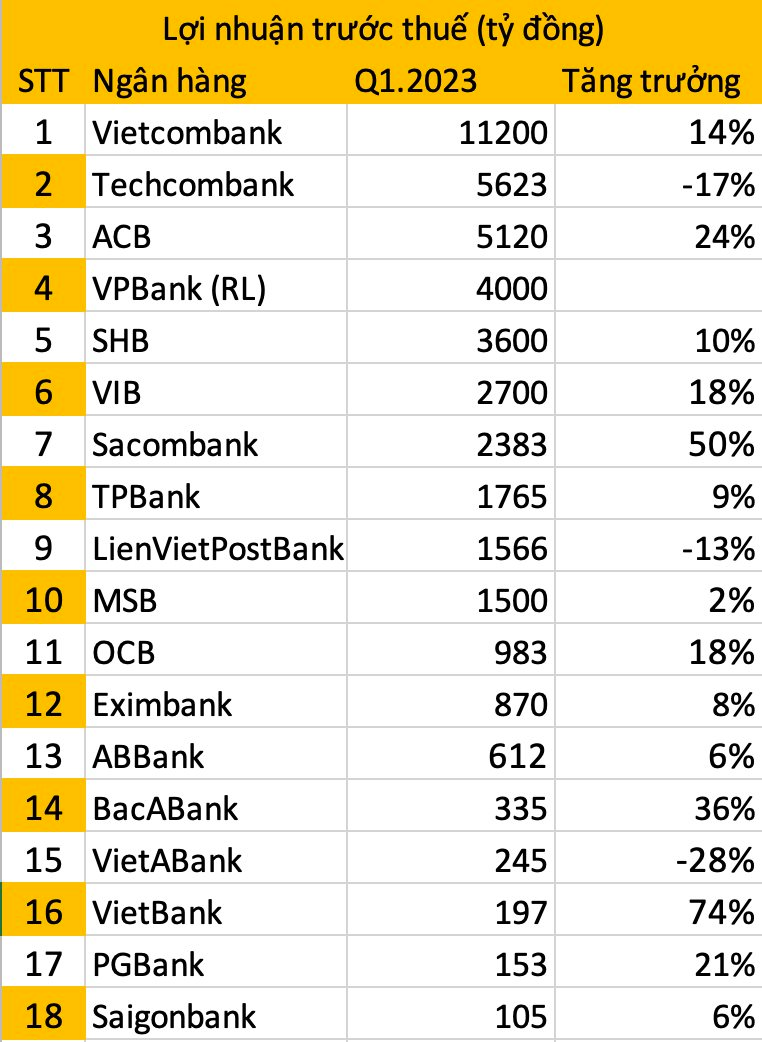

Cập nhật bảng xếp hạng lợi nhuận

Đến hiện tại đã có 16 ngân hàng công bố kết quả kinh doanh quý 1. Vietcombank là ngân hàng có lợi nhuận trước thuế quý 1/2023 cao nhất trong hệ thống, đạt khoảng 11.200 tỷ đồng, tăng 14% so với cùng kỳ năm ngoái.

Techcombank đang là ngân hàng lợi nhuận trước thuế cao thứ 2, đạt 5.623 tỷ đồng, giảm 17% so với cùng kỳ.

Đến thời điểm này, VietBank là nhà băng có tăng trưởng lợi nhuận cao nhất (74%), đạt 197 tỷ đồng. Động lực tăng trưởng chính đến từ thu nhập lãi thuần đạt kết quả tích cực và ngân hàng giảm mạnh trích lập dự phòng.

Trong nhóm ngân hàng lớn, Sacombank đang ghi nhận tốc độ tăng trưởng lợi nhuận cao nhất (50%).

Có một số ngân hàng ghi nhận lợi nhuận tăng trưởng âm như VPBank, Tecombank, LienVietPostBank, VietABank.

Nguyên nhân chính khiến lợi nhuận Techcombank sụt giảm là do chi phí lãi tăng mạnh, đến từ việc trả lãi tiền gửi cho khách hàng lên cao do lãi suất huy động tăng mạnh thời gian qua. Điều này dẫn đến thu nhập lãi thuần giảm tới 19,5% so với cùng kỳ. Tuy nhiên, điểm sáng là nhiều hoạt động kinh doanh phi tín dụng khác vẫn có kết quả khả quan.

Tại VPBank, lợi nhuận sụt giảm một phần do ngân hàng không có nguồn thu đột biến như cùng kỳ năm ngoái. Quý 1/2022, nhà băng này có khoản thu trả trước từ hợp đồng bancassurance.

Hiện còn khá nhiều ngân hàng lớn chưa công bố KQKD như VietinBank, BIDV, MB. Trong bối cảnh thị trường nhiều biến động, dự kiến bảng xếp hạng lợi nhuận sẽ có nhiều điều bất ngờ.

.jpg)