Các ngân hàng đang "trúng đậm" từ cho vay

Lợi nhuận ngân hàng lâu nay vẫn phụ thuộc quá lớn vào tín dụng, kể cả nhà băng lớn như BIDV, VietinBank hay Vietcombank. Còn đối với các ngân hàng nhỏ, lãi từ mảng tín dụng có thể chiếm đến 80 - 90% thậm chí là bù đắp cho các hoạt động kinh doanh khác thua lỗ.

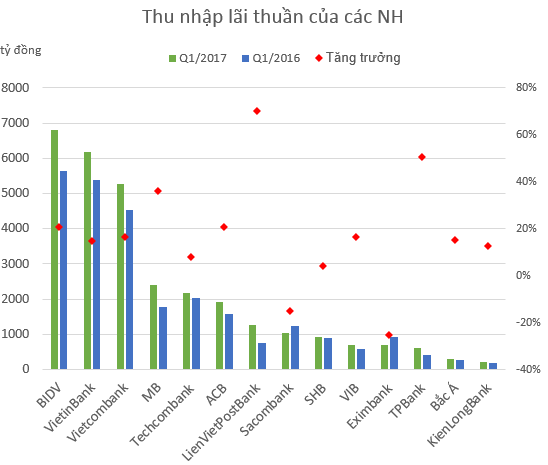

LienVietPostBank là ngân hàng có tốc độ tăng trưởng thu nhập lãi thuần cao nhất hệ thống. Trong quý I/2017, thu nhập lãi thuần của ngân hàng LienVietPostBank đạt 1.259 tỷ đồng, tăng 70% so với cùng kỳ, sau khi bù lỗ cho các hoạt động khác vẫn giúp ngân hàng ghi nhận lợi nhuận tăng trưởng vượt bậc so với cùng kỳ. Kết thúc quý I, LienVietPostBank vẫn tăng trưởng 77% lợi nhuận trước thuế so với cùng kỳ, đạt 469 tỷ đồng. Sau thuế, lợi nhuận của ngân hàng còn 350 tỷ đồng.

Một số ngân hàng có tốc độ cho vay tăng trưởng âm như Techcombank, TPBank,...so với thời điểm cuối năm. Song so với cùng kỳ, thu nhập lãi thuần vẫn cho thấy sự tăng trưởng mạnh mẽ.

Chẳng hạn, cho vay khách hàng tại TPBank giảm hơn 7% so với cuối năm 2016, dư nợ đạt 43 nghìn tỷ đồng, tuy nhiên so với quý I/2016, thu nhập lãi thuần của ngân hàng vẫn tăng trưởng hơn 50% đạt 612 tỷ đồng.

Mới đây, tham gia đóng góp ý kiến tại ĐHĐCĐ một ngân hàng phía Nam, đại diện NHNN đã nhận định rằng trong bối cảnh hiện nay, doanh nghiệp còn khó khăn lợi nhuận cao chưa hẳn là tốt mà quan trọng là lợi nhuận thực sự, lợi nhuận bền vững. Để có được điều này cần phải phân loại nợ xấu đúng với quy định, trích lập dự phòng rủi ro đầy đủ.

Còn theo phân tích của các chuyên gia trong ngành tại Việt Nam, hoạt động sản xuất-kinh doanh của doanh nghiệp phụ thuộc chủ yếu vào vốn vay ngân hàng. Trong khi đó, lợi nhuận ngân hàng lại phụ thuộc chủ yếu vào dịch vụ tín dụng.

Ngân hàng thì cần có lãi, trong khi vẫn phải tăng cường trích lập dự phòng, xử lý nợ xấu,... đây chính là ngưỡng cản của việc giảm lãi suất. Thêm nữa, áp lực tăng lãi suất huy động luôn thường trực tại khối các ngân hàng nhỏ vì vậy lãi suất cho vay khó có thể giảm theo mục tiêu của NHNN.

Theo nhận định của VCBS, chênh lệch giữa lãi suất cho vay và lãi suất huy động tại các ngân hàng đã giảm rất mạnh trong khoảng 3 năm trở lại đây và thấp hơn khá nhiều so với các nước trong khu vực. Chênh lệch lãi suất huy động - cho vay càng nhỏ, các ngân hàng có biên lợi nhuận càng mỏng nên càng ít động lực để giảm lãi suất cho vay. Chính vì thế, theo hướng đi mới và bền vững cho các ngân hàng hiện nay là phải nâng cao doanh thu từ hoạt động phi tín dụng.

Theo Trí thức trẻ

.jpg)