Top 10 ngân hàng hút tiền gửi nhiều nhất quý 1/2022

Top 10 ngân hàng có tiền gửi khách hàng nhiều nhất

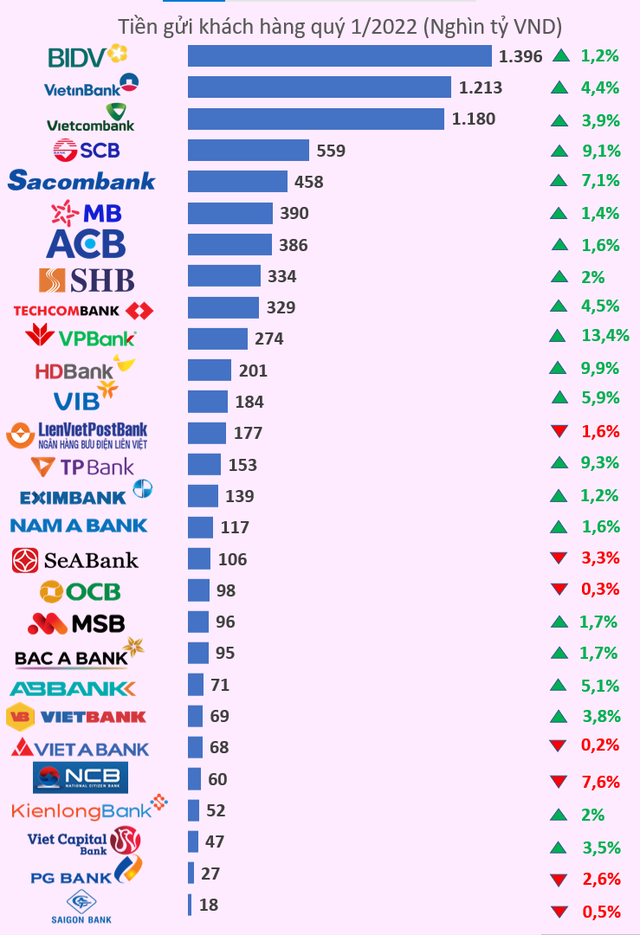

Tính đến cuối quý 1, top 10 ngân hàng thu hút nhiều tiền gửi khách hàng nhất hiện đang nắm giữ 6,5 triệu tỷ tiền gửi khách hàng, chiếm tỷ trọng gần 79% trong 27 ngân hàng đang giao dịch trên sàn chứng khoán.

Bảng xếp hạng kỳ này vẫn là những gương mặt thân quen và không có quá nhiều xáo trộn.

BIDV vẫn nắm giữ vị trí quán quân với hơn 1,39 triệu tỷ tiền gửi khách hàng. Á quân là VietinBank với hơn 1,21 triệu tỷ. Đứng thứ 3 thuộc về Vietcombank khi thu hút hơn 1.18 triệu tỷ từ các khách hàng.

Xếp vị trí thứ 4 là SCB, nắm giữ 559 nghìn tỷ tiền gửi khách hàng. Theo sau là Sacombank với 458 nghìn tỷ.

MB đứng ở top 6 với tiền gửi khách hàng là 390 nghìn tỷ. ACB nối gót với 386 nghìn tỷ tiền gửi. Xếp ở các vị trí 8, 9, 10 trong bảng xếp hạng lần lượt là SHB (334 nghìn tỷ), Techcombank (329 nghìn tỷ) và VPBank (274 nghìn tỷ).

Top 10 tăng trưởng tiền gửi khách hàng nhanh nhất

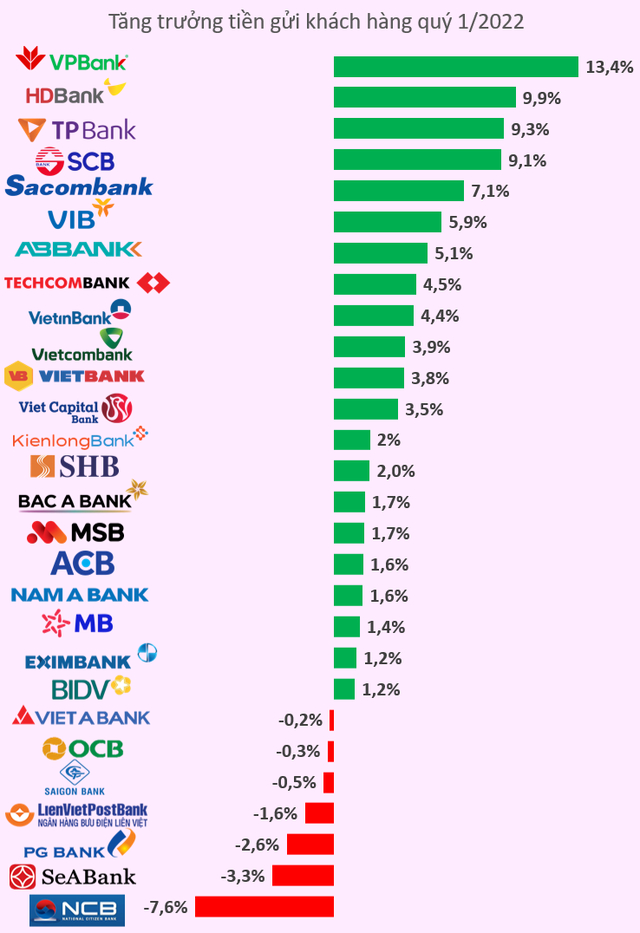

Cuối quý I, VPBank là ngân hàng ghi nhận tăng trưởng tiền gửi cao nhất với mức tăng 32.312 tỷ (tương đương 13,4%) so với đầu năm. Tiền gửi có kỳ hạn là yếu tố chính thúc đẩy tăng trưởng tiền gửi của ngân hàng. Cụ thể, tiền gửi có kỳ hạn đạt mức 215.067 tỷ, tăng 27.316 tỷ (~15%) so với đầu năm. VPBank hiện tại cũng là một trong các ngân hàng có dư nợ cho vay và tăng trưởng tín dụng thuộc top đầu ngành. Dư nợ cho vay của nhà băng trong quý 1 đạt 374 nghìn tỷ, tăng trưởng 5,4%.

HDBank ở vị trí thứ 2, tăng trưởng 9,9 % về tiền gửi. TPBank theo sau khi ghi nhận mức tăng 9,3%.

Vị trí thứ 4 thuộc về SCB với tiền gửi khách hàng tăng trưởng 9,1%. Sacombank ở vị trí thứ 5 khi ghi nhận mức tăng 7,1%.

Ở nửa sau bảng xếp hạng, VIB đứng đầu khi tiền gửi khách hàng tăng 5,9%. ABBank nối gót với mức tăng 5,1%. Techcombank ghi nhận tăng trưởng 4,5%, xếp thứ 8. Hai ông lớn big 4 là VietinBank và Vietcombank theo sau với mức tăng trưởng lần lượt là 4,5% và 3,9%.

Theo các chuyên gia, do nền kinh tế phục hồi sau đại dịch kéo theo nhu cầu tín dụng cao hơn, vì thế, các ngân hàng phải huy động nhiều hơn để có thể đáp ứng tăng trưởng. Bên cạnh đó, các ngân hàng cũng phải tăng cường huy động để đảm bảo các tỷ lệ an toàn và yêu cầu về vốn của Ngân hàng Nhà nước. Ngoài ra, việc thị trường chứng khoán kém hấp dẫn, tiền gửi ngân hàng nhích tăng nhẹ cũng làm tăng sức hấp dẫn của tiền gửi vào các nhà băng, kéo theo tỷ lệ tăng trưởng tốt.