Phần lớn ngân hàng đã giảm lãi suất huy động xuống dưới 7,5%/năm

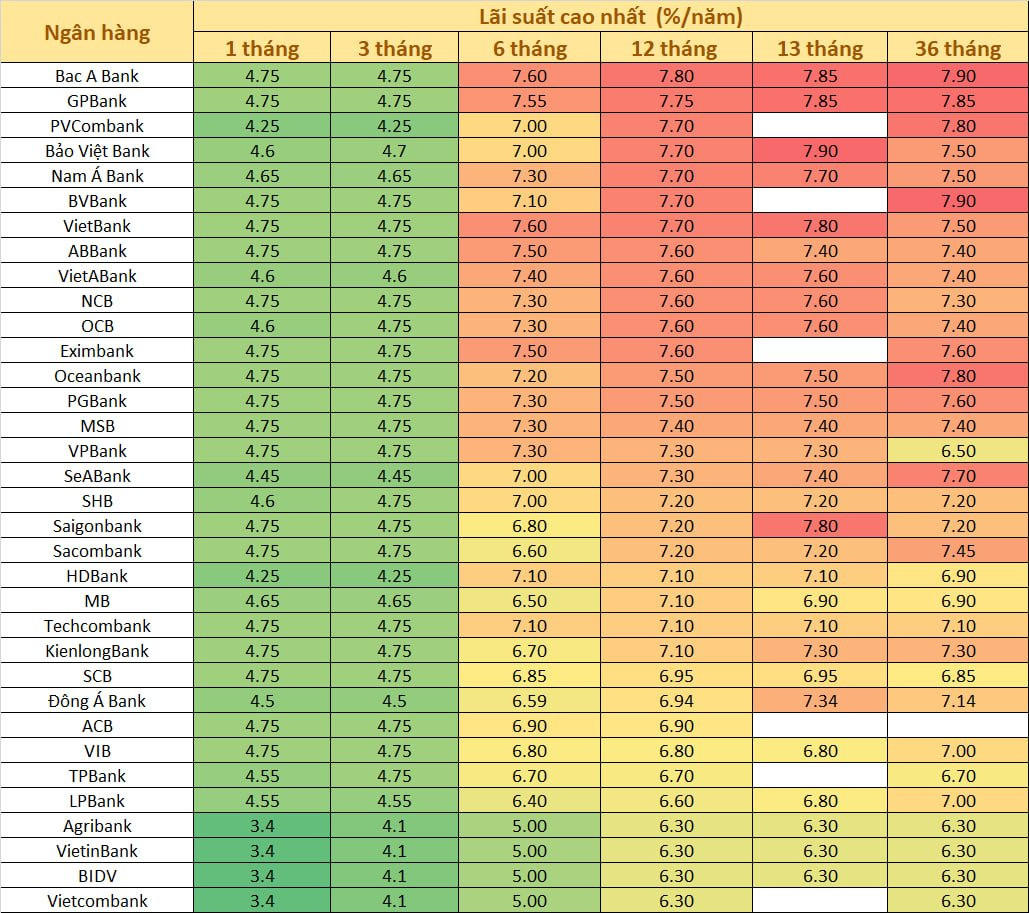

Khảo sát biểu lãi suất niêm yết trên website của 34 ngân hàng trong nước vào sáng ngày 6/7 cho thấy, lãi suất huy động cao nhất đang được áp dụng là 7,9%/năm. Hiện mức lãi suất này do Bac A Bank niêm yết cho kỳ hạn 18 – 36 tháng với số tiền gửi tối thiểu là 1 tỷ đồng. Trong khi BVBank áp dụng mức lãi suất này cho các khoản tiền gửi trực tuyến tại kỳ hạn 24 tháng.

Ngoài 2 ngân hàng nói trên, chỉ còn 12 ngân hàng niêm yết lãi suất cao nhất ở mức trên 7,5%/năm. Đây hầu hết là các ngân hàng vừa nhỏ như GPBank (7,85%), PVComBank (7,8%), OceanBank (7,8%), Saigonbank (7,8%), SeABank (7,7%),…

Như vậy, phần lớn các ngân hàng trong hệ thống đã đưa lãi suất huy động cao nhất xuống dưới mức 7,5%. Trong đó, lãi suất cao nhất tại nhóm ngân hàng tư nhân lớn chủ yếu dao động trong khoảng 7 - 7,3%/năm, như VPBank (7,3%), SHB (7,2%), MB (7,1%), Techcombank (7,1%).

Đáng chú ý, một số ngân hàng tư nhân đưa lãi suất tiền gửi cao nhất xuống dưới 7%/năm như SCB (6,95%), ACB (6,9%), TPBank (6,7%).

Nhóm ngân hàng thương mại nhà nước gồm Agribank, BIDV, Vietcombank, Vietinbank có lãi suất huy động cao nhất chỉ ở mức 6,3%/năm.

Lưu ý, để được hưởng các mức lãi suất này, khách hàng cần đáp ứng các điều kiện mà ngân hàng đưa ra như gửi bằng hình thức trực tuyến hoặc/và có số tiền gửi lớn hơn mức tối thiểu theo quy định. Ngoài ra, mức lãi suất huy động có thể thay đổi tùy vào tình hình cân đối vốn của từng chi nhánh ngân hàng.

Lãi suất cao nhất được niêm yết tại website các ngân hàng ngày 6/7. (Quốc Thụy tổng hợp)

Hồi đầu năm 2023, ngoại trừ nhóm Big4, tất cả ngân hàng tư nhân đều niêm yết mức lãi suất cao nhất trên 9%; thậm chí một số nhà băng còn áp dụng mức lãi suất trên dưới 10%/năm cho các kỳ hạn từ tháng trở lên. So với giai đoạn đỉnh điểm này, lãi suất huy động niêm yết tại các ngân hàng đã giảm khoảng 1,25 – 3 điểm % ở tất cả kỳ hạn.,

Lãi suất huy động giảm mạnh trong những tháng gần đây sau khi Ngân hàng Nhà nước (NHNN) có 4 lần giảm lãi suất điều hành chỉ trong vòng hơn 3 tháng qua.

Với 4 lần giảm kể từ giữa tháng 3, các loại lãi suất chính sách của NHNN đã giảm tổng cộng 1, 5 – 2 điểm % và đã đảo ngược phần lớn mức tăng trong 2 lần điều chỉnh năm 2022 (tăng tổng cộng 2 điểm % mỗi loại lãi suất).

Theo, Phó Thống đốc Đào Minh Tú, tính đến hết tháng 6/2023, lãi suất huy động bình quân đã giảm từ 0,7-0,8%; lãi suất cho vay bình quân đã giảm từ 1-1,2%.

Trong đó, các NHTM có vốn Nhà nước bao giờ cũng đi đầu thực hiện các chính sách của NHNN. Nhiều ngân hàng có gói giảm rất sâu, dành cho những đối tượng, lĩnh vực cần có sự ưu đãi của Chính phủ và Nhà nước. Nhìn chung, đã đưa ra rất nhiều gói chủ động hạ lãi suất. Xu hướng chung tiếp tục hạ lãi suất trong thời gian tiếp theo.

Đối với lãi suất điều hành của NHNN, hiện nay cho vay theo nghiệp vụ thị trường mở chỉ có 4%, cho vay OMO hoặc cho vay để bù đắp thiếu hụt trong tính toán tạm thời của các ngân hàng thương mại, cho vay qua đêm chỉ 5%. Hai khoản cho vay này hầu như các ngân hàng thương mại thông thường đang thừa thanh khoản, không mặn mà với khoản cho vay của NHNN vì đây là khoản cho vay cuối cùng khi các ngân hàng thương mại cần để hưởng nguồn của NHNN.

Cho vay thông qua thị trường liên ngân hàng, cho vay qua đêm cũng từ 0,4-1%; một tuần 0,8-1,5%, một tháng 3-3,2%. Có nghĩa là mức cho vay giữa các ngân hàng với nhau qua thị trường liên ngân hàng rất thấp.

“Nhìn chung, lãi suất đang giảm tích cực, kể cả lãi suất điều hành và lãi suất cho vay”, ông Tú đánh giá.