Phân hóa triển vọng hồi phục ngành ngân hàng

|

| Ngân hàng là một trong những nhóm ngành được đánh giá tích cực, phản ánh câu chuyện triển vọng của các nhóm ngành trong giai đoạn này. (Ảnh minh họa: Quốc Tuấn) |

Biên lãi ròng (NIM) bắt đầu có dấu hiệu hồi phục

Theo BCTC quý III/2023 của các ngân hàng, có thể thấy NIM của một số ngân hàng như TCB, TPB, … đã bắt đầu có sự hồi phục. Chúng tôi cho rằng đây là dấu hiệu tích từ việc lãi suất huy động hạ nhiệt và các chính sách thắt chặt lãi suất huy động của NHNN tác động tích cực đến chi phí vốn của các ngân hàng.

Như vậy, có thể dự báo NIM của các ngân hàng sẽ tăng nhẹ trong năm 2024 khi chi phí vốn được cải thiện, tiềm năng mở rộng NIM sẽ thuộc về các NHTM có khả năng thu hút các khách hàng khối bán lẻ cũng như CASA cao.

Tăng trưởng tín dụng kỳ vọng khả quan hơn trong năm 2024

Tốc độ tăng trưởng tín dụng của các Ngân hàng mặc dù chậm hơn so với cùng kỳ năm 2022 tuy nhiên đã có những dấu hiệu cải thiện dần trong quý III/2023.

Theo số liệu công bố từ NHNN, tăng trưởng tín dụng toàn nền kinh tế 2023 đạt 13,5%, một kết quả vượt trên kỳ vọng và thể hiện sự phục hồi nhu cầu tín dụng mạnh mẽ như chúng tôi đã phân tích.

Do đó, FIDT Research kỳ vọng tăng trưởng tín dụng của các NH trong quý IV/ 2023 và năm 2024 sẽ tiếp tục khả quan khi Chính phủ và cơ quan điều hành đang thể hiện thái độ tích cực trong việc thúc đẩy tăng trưởng tín dụng và phục hồi kinh tế.

Chất lượng tài sản có triển vọng cải thiện

Như đã phân tích ở trên, chất lượng tài sản của ngành ngân hàng vẫn đang chịu nhiều áp lực tuy nhiên điểm sáng là tỷ lệ nợ nhóm 2 đã bắt đầu có sự cải thiện. Chúng tôi ước tính chất lượng tài sản và mức trích lập dự phòng của các ngân hàng vẫn ổn định trong nửa đầu năm 2024 khi (1) các thông tư và chính sách hỗ trợ ngành vẫn còn hiệu lực và (2) khách hàng quay lại trả nợ khi áp lực chi phí lãi vay giảm bớt.

Chúng tôi đánh giá, sẽ có sự phân hóa trong chất lượng tài sản của các ngân hàng sau khi Thông tư 02/2023 hết hiệu lực vào cuối quý II/2024, tỷ lệ nợ xấu toàn ngành sẽ tăng nhanh khi nợ tái cơ cấu tới thời hạn trả.

Đối với nhóm ngân hàng có chất lượng tài sản tốt và bộ đệm rủi ro lớn sẽ ghi nhận nợ xấu và nợ mức tái cơ cấu ở mức vừa phải cũng như có nhiều dư địa để xử lý.

Nhóm ngân hàng có tỷ trọng tín dụng doanh nghiệp cao và bộ đệm rủi ro nhỏ có thể phải đối mặt với rủi ro nợ xấu và áp lực trích lập tăng cao trong năm 2024 – 2025.

Tổng quan về triển vọng trong năm 2024 của ngành ngân hàng, chúng tôi đánh giá: Ngành ngân hàng đang có những dấu hiệu hồi phục ban đầu với (1) biên lãi ròng tiếp tục có sự cải thiện (2) tăng trưởng tín dụng tích cực hơn so với năm 2023 (3) chất lượng tài sản kỳ vọng cải thiện dần. Tuy nhiên sẽ có sự phân hóa trong tăng trưởng của các ngân hàng trong năm 2024.

Chúng tôi ưu tiên lựa chọn các mã cổ phiếu ngân hàng sau làm mục tiêu đầu tư dài hạn: TCB, MBB và ACB, với giá mục tiêu lần lượt là 40.500; 28.000; 31.800 VND/cổ phiếu, tương ứng với tiềm năng tăng giá là 31,2%; 52,2%; 36,4%.

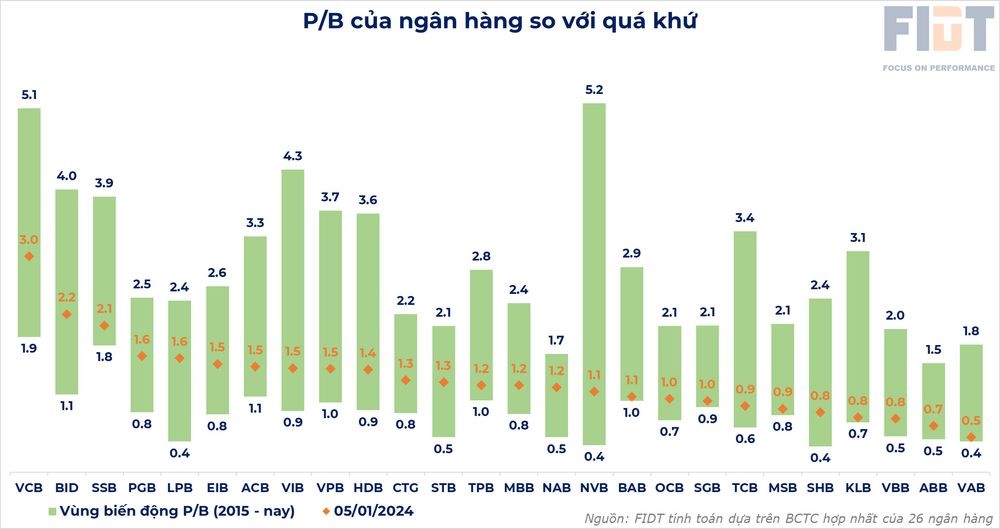

Về định giá, với đà giảm từ của thị trường từ tháng 9/2023 đã đẩy định giá của hầu hết cổ phiếu/nhóm ngành về mức thấp trong lịch sử (kể từ 2012). Cùng với bất động sản, ngân hàng là một trong 2 nhóm ngành có vốn hóa lớn nhất thị trường và đều có định giá nằm ở biên dưới của vùng biến động P/B của ngành.