Những cổ phiếu ngân hàng nào sáng giá trong năm 2022?

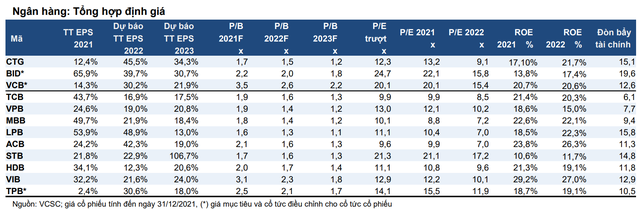

Theo báo cáo chiến lược 2022 vừa được công bố bởi CTCP Chứng khoán Bản Việt, TCB, VPB, MBB, STB được đánh giá là 4 cổ phiếu ngân hàng tích cực nhất, ACB và VCB là những đại diện hàng đầu cho giỏ cổ phiếu phòng thủ.

Theo VCSC, Tỷ lệ CASA cao nhất (49%) cùng thành tích tỷ lệ chi phí/doanh thu hoạt động (COF) thấp nhất toàn hệ thống, đã mang đến cho Techcombank vị thế tốt trong tăng trưởng ngân hàng bán lẻ và bán buôn. Nhóm phân tích cũng cho rằng đòn bẩy tài chính thấp (khoảng 6,1 lần), cùng với mức vốn hóa tốt đã mang đến bộ đệm vốn hỗ trợ ngân hàng này tăng trưởng trong tương lai. Đồng thời quan hệ tốt với 2 đối tác là Vingroup và Masan cũng là 1 cơ sở tốt cho sự tăng trưởng. Với những yếu tố tích cực kể trên, VCSC đã có đánh giá tích cực cho Techcombank.

Báo cáo cũng cho biết, Techcombank có thể đối diện với 3 rủi ro là: Không được cấp hạn mức tín dụng bổ sung, không thể duy trì tỷ lệ CASA và việc đại dịch COVID-19 kéo dài có thể gây ra nợ xấu cao hơn.

CTCK này dự báo trong 2022, lợi nhuận sau thuế của Techcombank có thể tăng 16,6%, đạt mức 21.017 tỷ, tỷ lệ thu nhập lãi cận biên (NIM) đạt 5,59%, tỷ lệ nợ xấu ở mức 0,7%.

Với VPBank (HSX: VPB), VCSC cho rằng sự tích cực đến phần lớn từ việc tham gia của các cổ đông chiến lược trong 2022. Điều này không chỉ hướng tới nâng cao CAR mà còn có thể gia tăng tiền gửi ngoại hối liên ngân hàng, nâng cao CASA, điều chỉnh lợi ích trong hoạt động giữa FE Credit và VPBank, cải thiện mảng tài chính tiêu dùng.

VCSC dự báo trong 2022, chi phí vốn tại VPBank sẽ giảm xuống mức ổn định 4%, lợi nhuận sau thuế đạt mức 17.027 tỷ, tăng trưởng 38,4%. Tỷ lệ nợ xấu sẽ tích cực hơn trong 2022 khi giảm 29 điểm cơ bản so với dự báo 2021.

Đối với rủi ro của ngân hàng trên, VCSC cũng nhận định, không đảm bảo được một nhà đầu tư chiến lược sẽ khó đảm bảo nguồn vốn nước ngoài và tăng trưởng tín dụng của ngân hàng trên. Việc không kiểm soát được chi phí tín dụng, đặc biệt là tại FE Credit cũng được CTCK này xác định là một vấn đề đáng phải lưu tâm đối với VPBank.

Tại MB, VCSC có đánh giá tích cực và cho rằng ngân hàng sẽ có một mức tăng trưởng hấp dẫn. Sự tăng trưởng của MB được công ty chứng khoán trên cho rằng đến từ chiến lược kinh doanh trái phiếu và hoạt động liên doanh với Ageas trong mảng tài chính tiêu dùng.

Trong khi đó, tỷ lệ CASA giảm, rủi ro thực hiện trong quá trình phát triển của Mcredit, đại dịch COVID-19 kéo dài dẫn đến nợ xấu cao hơn, không kiềm chế được chi phí tín dụng, cùng với đó áp lực giảm lãi suất cho vay để hỗ trợ tăng trưởng kinh tế là những rủi ro mà VCSC xác định MB có thể gặp phải trong những năm sau.

Trong 2022, VCSC ước tính lợi nhuận sau thuế của MB sẽ vượt mốc 15.000 tỷ, đạt 15.429 tỷ, tăng trưởng 23,5%, nợ xấu kiểm soát ở 1%.

Sacombank được VCSC đánh giá tích cực bởi việc tiến độ xử lý các sản tồn động đang có phần khả quan. Nhóm phân tích dự báo Sacombank sẽ xử lý và dự phòng tất cả các tài sản tồn đọng theo 2 kịch bản (1) trong năm 2023, được đề ra tại ĐHCĐ năm 2019 và (2) vào cuối năm 2022 hoặc đầu năm 2023, được đề ra tại ĐHCĐ năm 2020.

Ngoài ra, hợp đồng bancassurance độc quyền với Dai-ichi Life cũng sẽ là yếu tố hỗ trợ hoạt động kinh doanh của ngân hàng.

VCSC dự báo lợi nhuận sau thuế Sacombank có thể đạt 4.195 tỷ, tăng trưởng 26%, NIM ở mức 3,45%, nợ xấu/ kiểm soát ở mức 1,8%

Báo cáo cũng cho rằng nếu nợ xấu tăng cao hơn và việc xử lý tài sản tồn đọng diễn ra chậm hơn dự kiến có thể là những rủi ro tiềm ẩn đối với Sacombank.

Với cổ phiếu hàng đầu về phòng thủ, VCSC khuyến nghị hai mã ngân hàng là ACB và VCB.

Với ACB, VCSC cho rằng các điểm tích cực của ACB bao gồm: là ngân hàng bán lẻ SME hàng đầu Việt Nam, có những tiềm năng từ khả năng tăng trưởng các dịch vụ của mảng bảo hiểm và chứng khoán, đồng thời là ngân hàng có chất lượng tài sản hàng đầu.

Nhóm phân tích ước tính, ACB sẽ có thể có lợi nhuận sau thuế 2022 là 13.512 tỷ, tăng trưởng 41,9%, NIM 4,15%, tỷ lệ nợ xấu giảm 0,19 điểm % so với dự báo 2021, còn 0,80%.

Với Vietcombank, VCSC cho rằng đây là ngân hàng có chất lượng tốt nhất danh mục theo dõi của công ty này do cơ sở khách hàng chất lượng cao và trích lập dự phòng cẩn trọng. CTCK này cho rằng triển vọng tăng trưởng của Vietcombank có thể đến từ việc phát hành riêng lẻ để tăng vốn và sự phát triển của mảng bảo hiểm.

Rủi ro đối với ngân hàng này cũng được lưu ý bởi VCSC ở 2 điểm đó là (1) Việc huy động vốn không đạt được hiệu quả như mong đợi; (2) rủi ro giảm của tiền gửi USD, chủ yếu từ các doanh nghiệp lớn, khi không có trả lãi và được cho là biến động cao hơn CASA bán lẻ.