Nhiều ngân hàng tăng lãi, nâng thêm nguồn lực đối ứng nợ xấu

Nợ xấu đã… bớt "xấu"

Báo cáo tài chính năm 2019 đã công bố của các nhà băng cho thấy kết quả kinh doanh khá khả quan khi phần lớn các nhà băng báo lợi nhuận tăng trưởng tốt so với năm trước.

Đáng chú ý, năm nay, số lượng ngân hàng gia nhập "câu lạc bộ" lợi nhuận 10 nghìn tỷ đồng đã có bước tăng đột biến với 7 thành viên so với con số chỉ 2 thành viên trong năm 2018.

Trong đó, Vietcombank giữ vị trí nổi bật khi lợi nhuận lên tới 23.155 tỷ đồng, tăng 26,7% so với năm trước và vượt 13% kế hoạch năm. Đây cũng là mức lợi nhuận cao nhất từ trước tới nay của ngân hàng, cán mốc 1 tỷ USD trước kế hoạch 1 năm.

Các ngân hàng có vốn Nhà nước khác như Agribank, VietinBank, BIDV cũng có một năm kinh doanh khả quan khi báo lợi nhuận lần lượt đạt 12.700 tỷ đồng, 11.780 tỷ đồng và 10.768 tỷ đồng.

Trong khi đó, Techcombank hiện đang giữ vị trí quán quân ở nhóm ngân hàng thương mại cổ phần tư nhân khi đạt lợi nhuận lên tới 12.838 tỷ đồng năm 2019, tăng 20% so với năm 2018 và vượt xa kế hoạch năm.

Với kết quả này, Techcombank có năm thứ hai liên tiếp vượt qua hàng loạt "ông lớn" để trở thành ngân hàng có lợi nhuận cao thứ hai toàn hệ thống, chỉ sau Vietcombank.

VPBank và MBB với lợi lợi nhuận cao kỷ lục cũng lần đầu tiên ghi tên vào câu lạc bộ 10 nghìn tỷ trong năm qua (lợi nhuận lần lượt đạt 10.334 tỷ đồng và 10.036 tỷ đồng).

Bên cạnh những con số về lợi nhuận, thì chất lượng tín dụng của các nhà băng cũng là một yếu tố được chú ý trong năm qua.

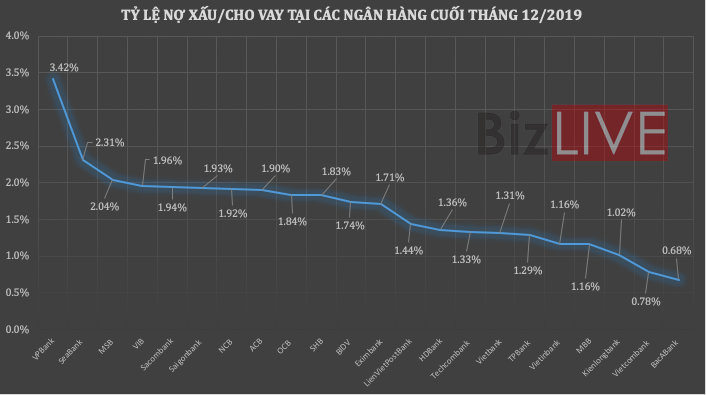

Các con số trên BCTC của các ngân hàng cho một tín hiệu khá tốt khi tỷ lệ nợ xấu/cho vay của phần lớn các ngân hàng đang có xu hướng giảm.

Cụ thể, khảo sát của BizLIVE tại 22 ngân hàng đã công bố BCTC năm 2019 cho thấy, tính đến ngày 31/12/2019, tổng nợ xấu của 22 ngân hàng ở mức hơn 79,78 nghìn tỷ đồng, giảm nhẹ so với con số gần 80,3 nghìn tỷ đồng hồi đầu năm.

Tỷ lệ nợ xấu/cho vay khách hàng của nhóm theo đó đã giảm xuống còn 1,47%, so với mức 1,72% hồi đầu năm.

Trong đó, có tới 17/22 thành viên ghi nhận tỷ lệ nợ xấu giảm trong năm qua, với mức giảm từ 0,01 đến 0,96 điểm phần trăm. MSB, VietinBank, ACB, Techcombank và SHB là những thành viên ghi nhận tỷ lệ nợ xấu giảm mạnh nhất trong năm.

Nguồn lực đối ứng nợ xấu được cải thiện

Trong khi chất lượng tín dụng được cải thiện, nguồn lực đối ứng nợ xấu tại phần lớn các thành viên tiếp tục được bồi đắp trong năm qua.

Theo quy định, các ngân hàng sẽ phải trích lập dự phòng rủi ro cho các khoản nợ xấu. Đây là khoản tiền được trích lập để dự phòng cho những tổn thất có thể xảy ra do khách hàng của tổ chức tín dụng không thực hiện nghĩa vụ theo cam kết.

Ngoài ra, các nhà băng còn phải trích lập thêm 0,75% dự phòng chung cho nợ từ nhóm 1 đến nhóm 4.

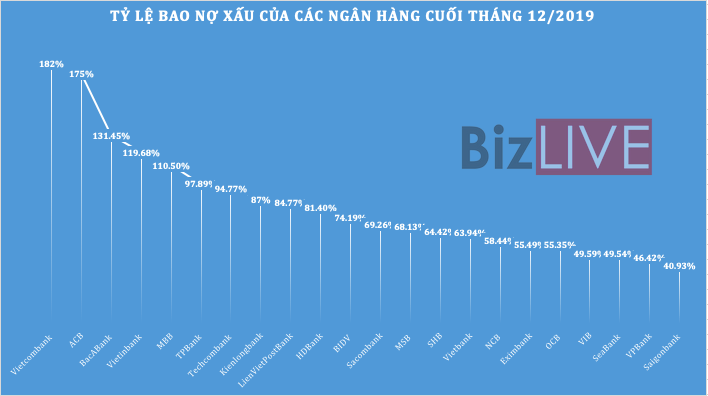

Kết quả khảo sát tại 22 ngân hàng cho thấy, tỷ lệ bao phủ nợ xấu (LLC) ở nhiều ngân hàng ghi nhận tăng so với đầu năm, với LLC bình quân tăng từ 79,63% lên 85%.

Vietcombank hiện đang là ngân hàng có tỷ lệ LLC cao nhất trong nhóm khảo sát, đạt 182%, tiếp tục tăng so với mức 165,4% hồi đầu năm.

Một số ngân hàng khác cũng có LLC trên 100% bao gồm ACB ( đạt 175%), BacABank (131,45%), VietinBank (đạt 119,7%) và tại MB là 110,5%.

Một số thành viên có LLC tăng mạnh trong năm qua bao gồm Vietinbank (tăng từ 94,9% lên 119,7%), ACB (tăng từ 152% lên 175%), HDBank (tăng từ 71% lên 81,4%)…

Ở hướng ngược lại, một số ngân hàng vẫn có LLC khá thấp, dưới 50% bao gồm VIB (49,6%), SeABank (49,5%), VPBank (46,4%) và Saigonbank (40,9%).

Bên cạnh phản ánh nguồn lực đối ứng với nợ xấu, LLC cũng phản ánh nhất định khẩu vị rủi ro của mỗi ngân hàng thương mại, hoặc mục đích riêng nào đó.

Theo quy định, khi trích lập dự phòng, ngân hàng được khấu trừ giá trị tài sản đảm bảo của các khoản nợ. Có trường hợp khấu trừ tối đa để giảm bớt áp lực trích lập, nhưng có trường hợp lại gần như đánh tụt giá trị tài sản đảm bảo về gần 0 để gia tăng trích lập, mà phần này lẽ ra thể hiện trên lợi nhuận và mức độ đóng thuế cho ngân sách nhà nước.