Người dân rút ròng 23.400 tỷ đồng ra khỏi ngân hàng trong 1 tháng

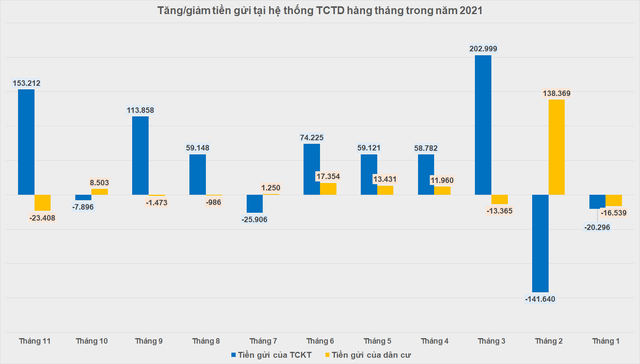

Theo số liệu của Ngân hàng Nhà nước, đến cuối tháng 11/2021, tiền gửi dân cư (không tính tổ chức, doanh nghiệp) tại các tổ chức tín dụng (TCTD) đạt gần 5,277 triệu tỷ đồng, giảm hơn 23.400 tỷ so với mức ghi nhận cuối tháng 10.

Trước đó, trong tháng 10, tiền gửi của người dân ghi nhận tăng hơn 8.500 tỷ đồng sau khi liên tiếp sụt giảm trong tháng 8 và tháng 9.

Tính chung 11 tháng đầu năm, tiền gửi của dân cư chỉ tăng gần 135.100 tỷ so với cuối năm 2020, tương đương 2,63% - mức tăng trưởng 11 tháng thấp nhất kể từ khi số liệu này được Ngân hàng Nhà nước công bố.

Trong khi đó, tiền gửi của các tổ chức kinh tế tại ngân hàng tăng hơn 153.200 tỷ trong tháng 11 sau khi giảm gần 7.900 tỷ vào tháng 10. Lũy kế từ đầu năm, tiền gửi tổ chức tăng hơn 525.600 tỷ đồng, tương đương 10,78%.

Theo giới chuyên môn, việc tiền gửi dân cư sụt giảm mạnh có thể do làn sóng Covid-19 bùng phát mạnh ở thời điểm này khiến thu nhập của nhiều người bị ảnh hưởng. Đồng thời, nhiều tỉnh thành phố thực hiện phương án giãn cách xã hội nên người dân không thể đến ngân hàng để gửi tiết kiệm.

Bên cạnh đó, sức hấp dẫn của các kênh đầu tư như chứng khoán, bất động sản và tiền điện tử cũng góp phần khiến người dân không còn mặn mà gửi tiền khi lãi suất tiết kiệm vào cuối năm 2021 đã xuống thấp kỷ lục.

Số liệu từ Trung tâm lưu ký Chứng khoán Việt Nam (VSD) cho biết, tính chung năm 2021, nhà đầu tư trong nước mở mới hơn 1,5 triệu tài khoản chứng khoán, lớn gấp rưỡi tổng số tài khoản mở mới trong 4 năm 2017; 2018; 2019 và 2020 cộng lại (tổng 4 năm đạt 1,04 triệu tài khoản).

Ngân hàng rục rịch tăng lãi suất

Để đáp ứng nhu cầu kinh doanh tăng mạnh cuối năm, nhiều ngân hàng mới đây đã công bố biểu lãi suất tiền gửi và điều chỉnh tăng ở nhiều kỳ hạn. Việc tăng lãi suất cũng một phần do chịu áp lực cạnh tranh khi nhiều người chuyển tiền nhàn rỗi sang đầu tư chứng khoán thời gian qua.

SCB vừa qua đã áp dụng biểu lãi suất mới từ 10/1/2021, cộng thêm từ 0,1-0,3%/năm so với trước điều chỉnh. Đáng chú ý, lãi suất cao nhất tại ngân hàng này hiện đã lên tới 7,6%/năm, tuy nhiên áp dụng cho khách hàng có tiền gửi từ 500 tỷ trở lên và kỳ hạn 13 tháng.

Đối với số tiền nhỏ, lãi suất của nhà băng này cũng đang thuộc hàng cao nhất trong hệ thống. Cụ thể, khách hàng gửi tiết kiệm online kỳ hạn từ 12 tháng trở lên sẽ có lãi suất 7%/năm, cao nhất 7,35%/năm khi gửi từ 18 tháng.

Trước đó, VPBank công bố biểu lãi suất mới cho khách hàng cá nhân áp dụng từ ngày 4/1/2022 và tăng ở hàng loạt kỳ hạn và đặc biệt tăng mạnh ở các khoản tiền gửi lớn. Lãi suất lên cao nhất tại nhà băng này hiện nay là 6,5%/năm, cao hơn 0,3%/năm so với trước, áp dụng cho khách hàng gửi online từ 50 tỷ, kỳ hạn 36 tháng. Các kỳ hạn khác cũng đồng loạt tăng mạnh 0,4-0,7 điểm %.

Sacombank cũng áp dụng biểu lãi suất từ 4/1/2022. Theo đó, lãi suất cao nhất đã tăng 0,2 điểm % lên 6,8%/năm, áp dụng cho kỳ hạn 36 tháng khi gửi online. Ngoài ra, lãi suất kỳ hạn 12 tháng tăng 0,3 điểm % lên 6,2%/năm, kỳ hạn 6 tháng tăng 0,3 điểm % lên 5,1%/năm.

Theo ước tính của Công ty Chứng khoán SSI, năm 2022, lãi suất huy động có thể tăng 0,2 -0,25 điểm %/năm tại các ngân hàng lớn. Trong khi đó, Công ty Chứng khoán Bảo Việt dự báo, mặt bằng lãi suất năm 2022 sẽ tăng nhẹ quanh ngưỡng 0,25-0,5 điểm %/năm, đặc biệt là vào nửa cuối năm.

Còn Chứng khoán VNDirect nhận định lãi suất tiền gửi sẽ tăng 0,3 – 0,5 điểm phần trăm trong năm 2022. Theo công ty này, lãi suất tiền gửi sẽ khó duy trì ở mức thấp như hiện tại do 3 yếu tố. Thứ nhất là nhu cầu huy động vốn tăng dựa trên tín dụng tăng. Thứ hai là áp lực lạm phát trong năm 2022. Và cuối cùng là sự cạnh tranh từ các kênh đầu tư hấp dẫn như bất động sản và chứng khoán.

Đồng quan điểm, Chứng khoán KB Việt Nam (KBSV) đánh giá mặt bằng lãi suất huy động, vốn đang ở mức thấp, nhiều khả năng sẽ nhích tăng trong năm 2022.

Theo KBSV, lạm phát tăng trở lại khiến ngân hàng cần nâng lãi suất huy động để duy trì lãi thực dương đủ hấp dẫn để duy trì tính cạnh tranh. Bên cạnh đó, nhu cầu tín dụng phục hồi khi nền kinh tế mở cửa và chính sách tiền tệ thận trọng hơn của NHNN cũng khiến lãi suất tăng trở lại.