Nâng lãi suất, ngân hàng nào "chịu nhiệt" tốt?

Theo Quyết định 1606 vừa được Ngân hàng Nhà nước (NHNN) ban hành, kể từ hôm nay (23/9), lãi suất tái chiết khấu tăng lên 3,5%/năm, lãi suất tái cấp vốn lên 5%/năm), và lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ của NHNN đối với các tổ chức tín dụng lên 6,0%/năm.

Ngoài ra, NHNN còn ban hành Quyết định 1607 về mức lãi suất tối đa đối với tiền gửi bằng đồng Việt Nam. Theo đó, lãi suất tối đa đối với tiền gửi bằng VND của tổ chức, cá nhân tại tổ chức tín dụng đối với tiền gửi không kỳ hạn và có kỳ hạn dưới 1 tháng từ mức 0,2%/năm lên 0,5%/năm; lãi suất tối đa áp dụng đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng từ 4%/năm lên 5%/năm, riêng lãi suất tối đa đối với tiền gửi bằng VND tại Quỹ tín dụng nhân dân, Tổ chức tài chính vi mô từ 4,5%/năm lên 5,5%/năm; lãi suất tiền gửi có kỳ hạn từ 6 tháng trở lên do tổ chức tín dụng ấn định trên cơ sở cung - cầu vốn thị trường.

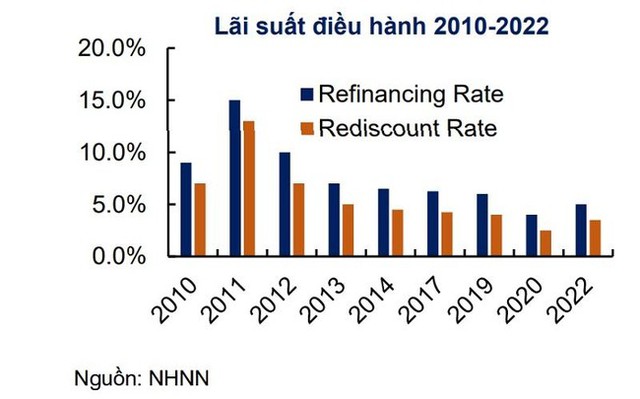

Như vậy đây là lần tăng lãi suất điều hành đầu tiên kể từ năm 2020, trong bối cảnh Cục dữ trữ Liên bang Mỹ (Fed) vừa điều chỉnh nâng lãi suất thêm 0,75%, đồng thời công bố quan điểm sẽ tiếp tục nâng lãi suất vào cuối năm…

Theo quan điểm CTCK Yuanta Việt Nam, NHNN đã tăng lãi suất điều hành lần đầu tiền kể từ 2020 sau động thái tăng lãi suất của Fed, và cho rằng điều này là cần thiết và sẽ giúp hạn chế áp lực lên tiền đồng.

Tuy nhiên, công ty này nêu, việc tăng lãi suất điều hành sẽ gây áp lực lên chi phí huy động vốn của các ngân hàng thương mại. Tại phiên họp trước đó ngày 22/9, Thủ tướng đã yêu cầu NHNN xem xét tăng lãi suất điều hành và lãi suất huy động, nhưng lại yêu cầu cố gắng giữ ổn định lãi suất cho vay để hỗ trợ nền kinh tế phục hồi sau đại dịch.

“Do đó, chúng tôi cho rằng biên lãi ròng (NIM) toàn ngành sẽ thu hẹp trong thời gian tới. Tuy nhiên tác động sẽ không giống nhau cho từng ngân hàng”, phía Yuanta nhận định.

Công ty chứng khoán này cho rằng, các ngân hàng có tỷ lệ dư nợ vay/vốn huy động (LDR) thấp như là HDB, MSB, VIB, VPB, hoặc các ngân hàng có tỷ lệ vốn ngắn hạn cho vay trung dài hạn thấp như là ACB, HDB, MSB, VPB sẽ ít chịu áp lực về NIM hơn. Đặc biệt các ngân hàng có tỷ lệ tiền gửi không kỳ hạn (CASA) cao như TCB, MBB, và VCB sẽ chống chịu tốt hơn trước tác động của xu hướng gia tăng chi phí vốn.

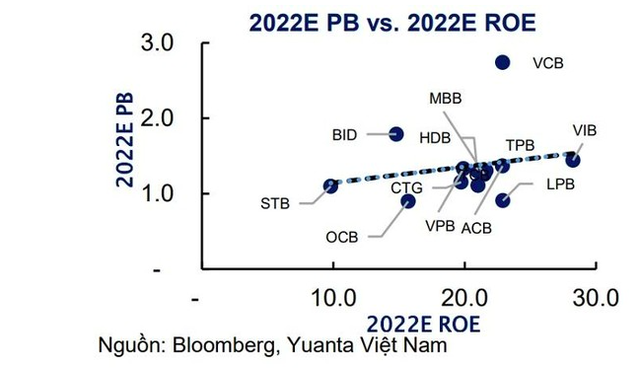

Yuanta đánh giá ngành ngân hàng đang ở định giá hấp dẫn. Cụ thể, toàn ngành đang giao dịch ở mức P/B 2022E trung vị 1,2x với ROE 2022E kỳ vọng ở mức 21%, theo Bloomberg. Một số cổ phiếu được công ty chứng khoán này “chọn mặt gửi vàng” gồm VCB, MBB và ACB…