Mức độ thâm nhập của ngân hàng số, ví điện tử tại Việt Nam đang đến đâu?

McKinsey mới đây đã có báo cáo về hành vi sử dụng dịch vụ ngân hàng kỹ thuật số của 20.000 khách hàng cá nhân sử dụng dịch vụ ngân hàng tại các khu vực đô thị ở 15 thị trường Châu Á – Thái Bình Dương (Châu Á - TBD).

Theo báo cáo, ứng dụng dịch vụ ngân hàng kỹ thuật số tại các thị trường mới nổi ở Châu Á – TBD, đặc biệt ở Việt Nam, đã đuổi kịp các thị trường phát triển. Sự thay đổi hành vi này đã đưa độ chín của ngành dịch vụ tài chính lên một tầm cao mới, mở ra những cơ hội mới cho các ngân hàng cũng như các tổ chức phi ngân hàng. Cửa sổ để nắm bắt cơ hội này sẽ nhanh chóng thu hẹp khi khách hàng nghiêm túc cân nhắc các đề xuất đổi mới từ phía các ngân hàng số.

McKinsey cho biết, số lượng người tích cực sử dụng dịch vụ ngân hàng số tại Việt Nam gia tăng mạnh hơn so với các thị trường Châu Á – TBD mới nổi và một số thị trường Châu Á – TBD phát triển.

Trong giai đoạn 2017 – 2021, 88% khách hàng cá nhân tại các thị trường Châu Á – TBD mới nổi tích cực sử dụng ngân hàng số, tăng 33 điểm phần trăm. Còn tại Việt Nam, tỷ lệ này tăng 41 điểm phần trăm, đạt 82% ở năm 2021.

Đồng thời, mức thâm nhập dịch vụ fintech (công nghệ tài chính) và ví điện tử của Việt Nam đạt 56% trong năm 2021, tăng 40 điểm phần trăm so với năm 2017. Mức thâm nhập này thậm chí còn cao hơn so với mức bình quân 54% của các thị trường Châu Á – TBD mới nổi và 43% của các thị trường Châu Á – TBD phát triển.

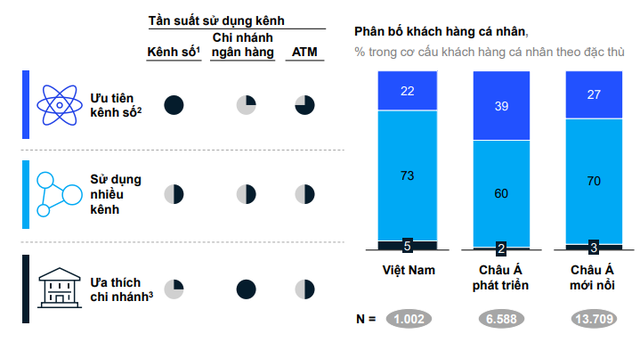

Đại đa số (73%) khách hàng cá nhân Việt Nam sử dụng dịch vụ ngân hàng qua nhiều kênh khác nhau. Điều này có nghĩa là họ sử dụng kết hợp ngân hàng số và các chi nhánh vật lý. Tỷ lệ này cao hơn so với các thị trường Châu Á – TBD mới nổi và các thị trường Châu Á – TBD phát triển.

Tuy nhiên, McKinsey cho rằng các ngân hàng chưa làm đủ để nắm bắt doanh số qua kênh kỹ thuật số, do hạn chế về các sản phẩm dịch vụ số và thiếu tương tác gắn kết có ý nghĩa với người dùng kỹ thuật số.

Theo đó, các ngân hàng cần tăng cường hiệu quả triển khai đa kênh của các chi nhánh – đo lường cả mục tiêu tài chính và mức độ hài lòng của khách hàng – đảm bảo rằng các tương tác có sự tham gia của con người tại chi nhánh không chỉ dừng lại ở sự thuận tiện về chức năng giao dịch, mà phải thể hiện sự vượt trội về khả năng thấu cảm và thấu hiểu khách hàng. Chuyển đổi mô hình kinh doanh theo hướng ưu tiên kỹ thuật số, hoặc theo mô hình tương tác gắn kết đa kênh tích hợp xoay quanh triển khai nhanh gọn, linh hoạt công nghệ trí tuệ nhân tạo và năng lực máy học.

Các ngân hàng cũng cần triển khai các đề xuất giá trị thông minh (tự động hóa các quyết định then chốt và đưa ra gợi ý hành động), cá nhân hóa (dựa trên hiểu biết về hành vi khách hàng), và đa kênh (nhúng năng lực ngân hàng số vào các hệ sinh thái đối tác). Đóng vai trò một ngân hàng tấn công bằng công nghệ số hoặc một ngân hàng "ông lớn" với mô hình đa kênh để duy trì sức cạnh tranh. Để làm được điều đó, các ngân hàng phải tạo khác biệt cho bản đề xuất giá trị số của mình so với các sản phẩm dịch vụ hiện có, tập trung nỗ lực để giành được khả năng tiếp cận đến hệ sinh thái khách hàng rộng lớn nhằm mở rộng quy mô nhanh chóng và nắm bắt giao dịch và số dư của khách hàng với tư cách ngân hàng chủ đạo của họ.

Các ngân hàng tại các thị trường mới nổi đã và đang đi đầu về đổi mới kỹ thuật số, nhưng thị trường đang ngày càng trở nên đông đúc và cạnh tranh hơn. Để duy trì vị thế và tầm ảnh hưởng của mình, các ngân hàng nên nghĩ đến việc xây dựng (hoặc mua lại) năng lực trí tuệ nhân tạo và máy học ở ba lĩnh vực: bán hàng và dịch vụ; vận hành và công nghệ thông tin; tổ chức và nhân tài.