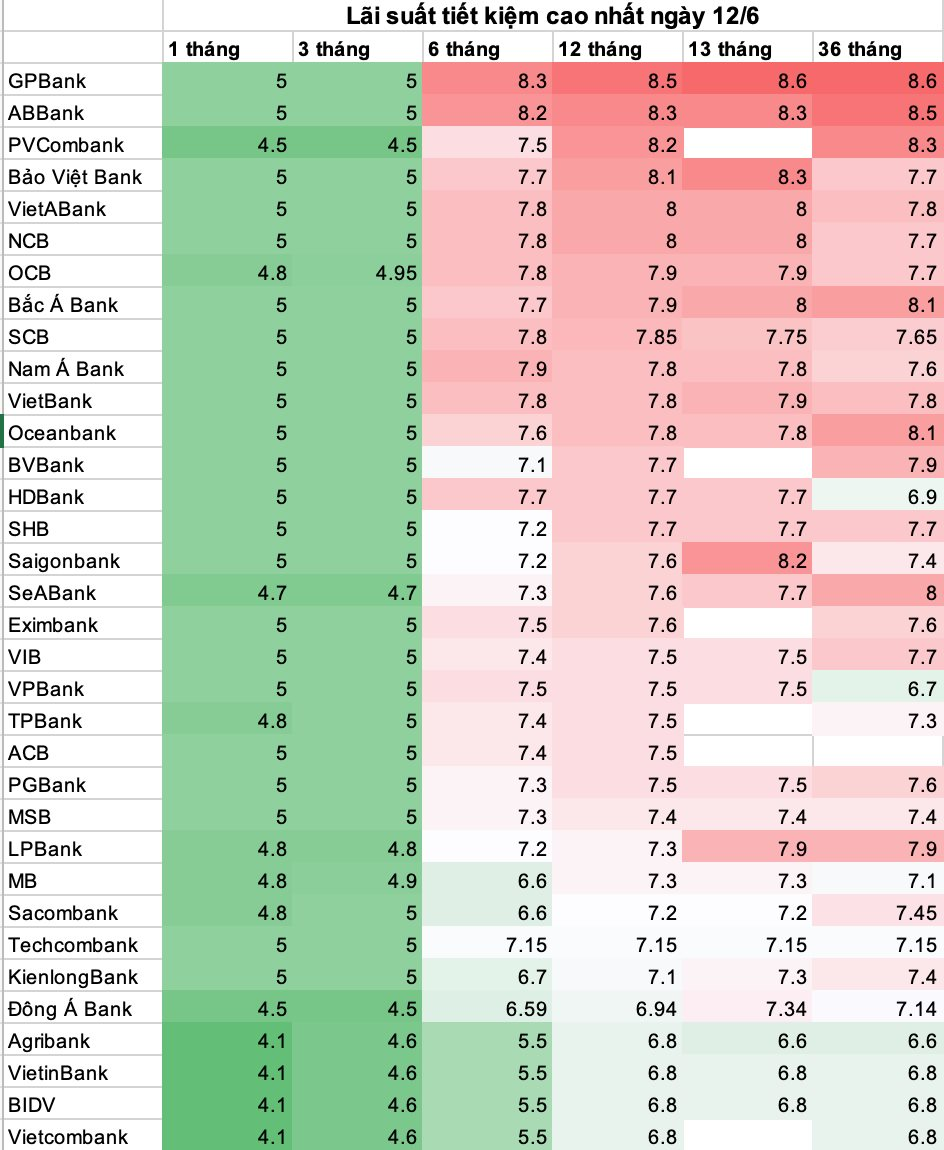

Lãi suất huy động cao nhất ngày 12/6 tại ngân hàng nào?

HDBank và Sacombank điều chỉnh

Ngày hôm nay (12/6) có 2 ngân hàng điều chỉnh giảm lãi suất huy động là HDBank và Sacombank, mức điều chỉnh 0,2-0,35 điểm %.

Theo đó, lãi suất cao nhất tại HDBank chỉ còn 7,7%/năm, áp dụng kỳ hạn 6 tháng, 12 tháng, 13 tháng. Lãi suất cao nhất tại Sacombank là 7,45%/năm, áp dụng cho kỳ hạn gửi 36 tháng theo hình thức trực tuyến.

Nhiều ngân hàng giảm trên 0,5% kể từ ngày 25/5

Kể từ ngày 25/5 (ngày Ngân hàng Nhà nước giảm lãi suất điều hành) đến nay, bên cạnh giảm lãi suất kỳ hạn ngắn dưới 6 tháng, nhiều ngân hàng cũng đã giảm trên 0,5 điểm % ở các kỳ hạn dài.

Chẳng hạn tại VIB, lãi suất kỳ hạn 12 tháng đã giảm từ 8,2%/năm xuống còn 7,5%/năm, tức giảm tới 0,7 điểm %.

Hay tại ABBank, lãi suất đã giảm khoảng 0,5%/năm các kỳ hạn từ 6 tháng. Theo đó, lai suất cao nhất của nhà băng này chỉ còn 8,5%/năm áp dụng với kỳ hạn gửi 36 tháng.

Lãi suất huy động cao nhất thị trường 8,6%/năm

Lãi suất cao nhất trên thị trường được ghi nhận tại GPBank (8,6%/năm), tiếp đến là 8,5%/năm, áp dụng cho kỳ hạn 36 tháng. Một số ngân hàng cũng niêm yết trên 8%/năm ở kỳ hạn này như PVCombank (8,3%), BacABank (8,1%), OceanBank (8,1%).

Đáng lưu ý, tại kỳ hạn 36 tháng, phần lớn các ngân hàng niêm yết mức lãi suất ngang ngửa hoặc nhỉnh hơn so với kỳ hạn 12 tháng. Tuy nhiên, cũng có một số ngân hàng huy động tiền gửi kỳ hạn 36 tháng với lãi suất thấp hơn.

Điển hình tại HDBank, lãi suất kỳ hạn 13 tháng của nhà băng này là 7,7%/năm trong khi kỳ hạn 36 tháng, dù dài hơn lại chỉ có lãi suất 6,9%/năm.

Tương tự với VPBank, lãi suất kỳ hạn 12 tháng và 36 tháng chênh nhau tới 0,8 điểm %, được niêm yết lần lượt là 7,5-6,7%/năm.

Dự báo tiếp tục giảm

Lãi suất huy động giảm khá mạnh trong 2 tháng gần đây (từ tháng 4) sau khi Ngân hàng Nhà nước hạ một loạt lãi suất điều hành. Ngoài ra, dữ liệu cho thấy thanh khoản các nhà băng đã ổn định và có dư thừa, sau khi đã hút được một lượng lớn tiền gửi của khách hàng cá nhân trong 3 tháng đầu năm.

Số liệu mới đây của Ngân hàng Nhà nước cho biết, đến cuối tháng 3/2023, tổng tiền gửi của khách hàng tại hệ thống tổ chức tín dụng đã đạt hơn 11,9 triệu tỷ đồng, tăng hơn 148 nghìn tỷ đồng so với tháng 2.

Tăng trưởng huy động vốn vẫn đang dựa vào nhóm khách hàng dân cư. Cụ thể, tiền gửi của khách hàng cá nhân tại hệ thống TCTD tăng hơn 100,8 nghìn tỷ đồng trong tháng 3 lên hơn 6,28 triệu tỷ. Đây là tháng tăng trưởng dương thứ 16 liên tiếp của tiền gửi dân cư, bắt đầu từ tháng 12/2021.

Theo bộ phận phân tích Chứng khoán Yuanta, hiện tại mặt bằng chung lãi suất tiền gửi kỳ hạn 12 tháng niêm yết tại các ngân hàng thương mại đã rơi xuống mức dưới 8%/năm. Ngân hàng Nhà nước vừa qua cũng đã yêu cầu các ngân hàng thương mại giảm lãi suất cho vay bằng cách sử dụng room tín dụng để quản lý. Theo đó, chuyên gia cho rằng lãi suất đang tiếp tục xu hướng giảm, tuy nhiên, lãi suất cho vay có độ trễ giảm theo do tăng trưởng tín dụng đang khá chậm. Đến quý 3/2023 thì áp lực lãi suất có thể giảm đi đáng kể khi NHTW các nước dừng nâng lãi suất.