KienLongBank lãi 9 tháng gấp 13 lần cùng kỳ, vẫn đầu tư hơn 522 tỷ đồng vào cổ phiếu STB

Thu lãi thuần tăng mạnh nhờ tích cực cho vay cùng việc giảm đáng kể chi phí dự phòng rủi ro tín dụng đã giúp lợi nhuận của KienlongBank trong 9 tháng đầu năm tăng mạnh lên 185 tỷ đồng, hoàn thành 74% kế hoạch.

Ngân hàng TMCP Kiên Long (mã KLB-UPcoM) vừa công bố báo cáo 9 tháng đầu năm 2017 với kết quả kinh doanh tăng trưởng mạnh. EPS 9 tháng cải thiện từ mức 38 đồng/cp lên 501 đồng/cp. Nguyên nhân chính đến từ tăng trưởng gấp rưỡi của thu nhập lãi thuần. Tín dụng 9 tháng đầu năm đã tăng trưởng 19%, hoàn thành hơn 79% kế hoạch năm.

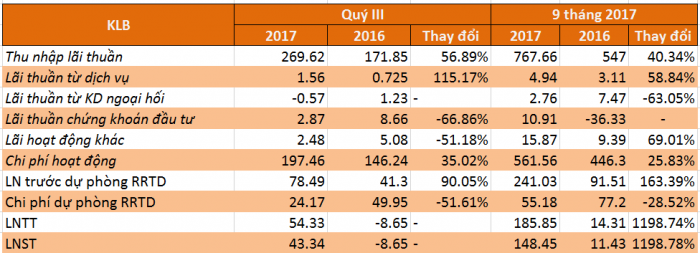

Cụ thể, trong riêng quý III/2017, ngân hàng Kiên Long thu về 269 tỷ đồng thu nhập lãi thuần, tăng 57% so với cùng kỳ. Đây cũng là nguồn thu nhập chính của KienLongBank. Lũy kế 9 tháng đầu năm, thu nhập lãi thuần đạt 768 tỷ đồng, tăng hơn 40%. Lãi thuần từ dịch vụ chỉ đạt vỏn vẹn gần 5 tỷ đồng trong 3 quý vừa qua.

Chi phí hoạt động cũng tăng gần 26% so với 9 tháng 2016, lên 561 tỷ đồng. Nguyên nhân chủ yếu do chi phí dành cho nhân viên tăng gần 31%. So với thời điểm đầu năm, số lượng nhân viên của nhà băng này đã tăng 126 người lên 2.378 người. Thu nhập bình quân so với cùng kỳ năm trước cũng đã tăng từ 9,2 triệu đồng/ người/ tháng lên 11,5 triệu đồng/ người/ tháng.

Trong khi đó, chi phí dự phòng rủi ro tín dụng riêng quý III chỉ tương đương hơn một nửa cùng kỳ. Chi phí dự phòng RRTD 9 tháng cũng giảm 29%. Lợi nhuận của KienlongBank nhờ đó đã tăng gấp 13 lần từ 14,3 tỷ đồng lên 185 tỷ đồng, hoàn thành 74% kế hoạch cả năm đề ra.

Hoạt động cho vay tích cực là nguyên nhân chính hỗ trợ cho kết quả kinh doanh 9 tháng của ngân hàng này. So với thời điểm đầu năm, tín dụng 9 tháng đầu năm đã tăng 19%, hoàn thành hơn 79% kế hoạch tăng trưởng 24,96%.

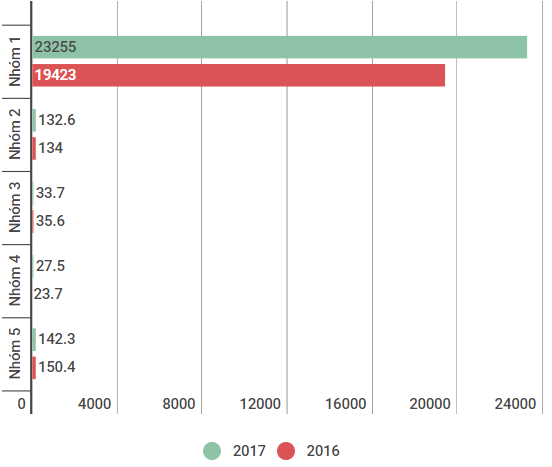

KienLongBank là một trong các ngân hàng hiện có tỷ lệ nợ xấu thấp. Nợ xấu tuyệt đối của KienLongBank chỉ tăng nhẹ, đặc biệt nợ nhóm 5 giảm đáng kể. Tổng dư nợ tăng mạnh đã giúp tỷ lệ nợ xấu của ngân hàng giảm, từ mức 1,06% hồi đầu năm và 0,97% cuối quý II, tỷ lệ nợ xấu cuối quý III nhà băng này tiếp tục giảm còn 0,86%.

[caption id="attachment_72298" align="aligncenter" width="552"] Dư nợ từng nhóm thời điểm 30/9[/caption]

Dư nợ từng nhóm thời điểm 30/9[/caption]

Tuy nhiên, một điểm cần lưu ý khi xem xét nợ xấu của nhà băng này là việc có một số khoản nợ trong dư nợ nhóm 1 đã gia hạn thời gian trả nợ gốc và lãi ít nhất một lần nhưng giữ nguyên nhóm.

Cụ thể, theo số liệu cuối quý II mà KienLongBank công bố, khoản cho vay một nhóm khách hàng với tài sản đảm bảo là cổ phiếu của một ngân hàng khác trị giá 1.898 tỷ đồng đã được Ngân hàng Nhà nước (NHNN) chấp thuận giữ nguyên phân loại nhóm nợ bằng công văn ngày 4/2/2016 và ngày 1/12/2016 đến khi NHNN phê duyệt Đề án cơ cấu lại TCTD trên. Cùng đó, có 426 tỷ đồng cho vay khách hàng với mục đích phục vụ phát triển nông nghiệp, nông thôn được cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ như trước khi cơ cấu một lần theo Nghị định 55 và Thông tư 10 của NHNN. Đây cũng là quy định đang được áp dụng chung tại mọi ngân hàng. Số liệu chi tiết về các khoản nợ này không được ngân hàng giải trình chi tiết trong thuyết minh BCTC quý III.

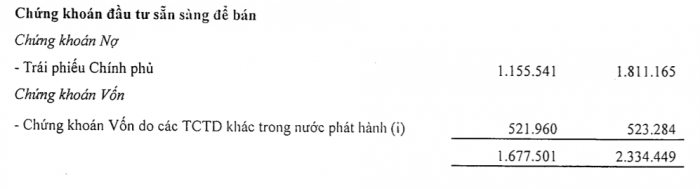

Cho vay khách hàng chiếm 68% trong cơ cấu tổng tài sản trị giá 34.383 tỷ đồng của KienLongBank. Ngoài ra, ngân hàng này còn có 3.328 tỷ đồng cho vay/ gửi tiền tại các nhà băng khác và 2.209 tỷ đồng chứng khoán đầu tư gồm Trái phiếu Chính phủ, trái phiếu VAMC và chứng khoán vốn là cổ phiếu Sacombank. Không rõ KienLongBank hiện đang nắm bao nhiêu cổ phần STB nhưng giá trị đầu tư số cổ phần này lên tới gần 522 tỷ đồng.

[caption id="attachment_72297" align="aligncenter" width="700"] KienLongBank có 1.677 tỷ chứng khoán sẵn sàng để bán trong hơn 2.200 tỷ chứng khoán đầu tư[/caption]

KienLongBank có 1.677 tỷ chứng khoán sẵn sàng để bán trong hơn 2.200 tỷ chứng khoán đầu tư[/caption]

Tính đến 30/9/2017, tiền gửi khách hàng vẫn là nguồn vốn chính của ngân hàng với hơn 25.787 tỷ đồng, chiếm 75% tổng tài sản nợ. KienLongBank không huy động vốn qua kênh phát hành giấy tờ có giá. Ngân hàng đặt kế hoạch cả năm tăng nguồn vốn này lên 29.000 tỷ đồng, tương đương tăng 26,7% nhưng tăng trưởng huy đông vốn đến cuối quý III mới chỉ đạt 12,6%.

Theo Thanh Thủy - NDH