Không “chốt cứng” mục tiêu tín dụng

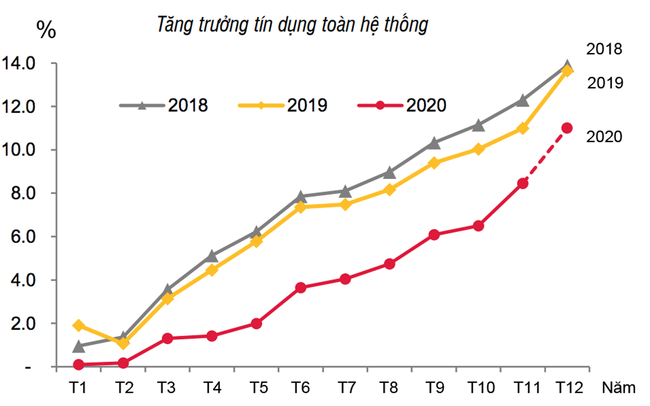

Tại Chỉ thị 01-CT/NHNN, Thống đốc NHNN đã chỉ rõ các mục tiêu và nhiệm vụ tổng quát của ngành Ngân hàng năm 2021. Trong đó, tăng trưởng tín dụng khoảng 12%.

Mục tiêu thận trọng

TS. Châu Đình Linh - Đại học Ngân hàng TP.HCM cho rằng, mức tăng trưởng tín dụng năm 2021 thậm chí có thể vượt hơn 12%, nhưng việc NHNN đặt mục tiêu 12% là có sự thận trọng. "Đây là sự thận trọng phù hợp để có sự chủ động trước những diễn biến khó lường của nền kinh tế", TS. Linh đánh giá.

Quả vậy, mặc dù lạm phát bình quân năm qua được kiểm soát ở mức 3,23%- thấp hơn nhiều mục tiêu mà Quốc hội đã đề ra, nhưng không thể chủ quan khi mà áp lực lạm phát năm 2021 dự báo sẽ lớn hơn.

Theo dự báo của IMF, WB, OECD…, kinh tế toàn cầu sẽ tăng trưởng dương trở lại trong năm nay sau khi suy giảm trong năm vừa qua. Đi kèm theo sự phục hồi này, giá nhiều loại hàng hóa cũng sẽ phục hồi. Trong khi chính sách nới lỏng tiền tệ, tài khóa trên toàn cầu sẽ tạo áp lực cho lạm phát năm nay.

Cần linh hoạt điều hành

Một chuyên gia tài chính cho rằng, xét trong bối cảnh bình thường thì tốc độ tăng trưởng tín dụng cao hơn khoảng 2 lần so với tốc độ tăng trưởng GDP là hợp lý. Tuy nhiên, trong bối cảnh nền kinh tế khó khăn, thì mục tiêu tăng trưởng tín dụng 12% là hơi thấp.

12% được cho là chỉ tiêu tăng trưởng tín dụng thận trọng và có phần hơi thấp ở 2021. (ảnh: Giao dịch ngân hàng tại Eximbank)

Bằng chứng là trong năm 2019, tín dụng cũng tăng xấp xỉ 12%. Ngay cả khi trừ đi số dư nợ được cơ cấu lại thời hạn trả nợ khoảng 355 nghìn tỷ đồng, thì lượng tín dụng mới tăng thêm trong năm qua khoảng 7- 8%. Thế nhưng, tăng trưởng kinh tế năm qua chỉ 2,91%, có nghĩa tín dụng tăng thêm 2,5 - 2,6 đồng thì mới tạo thêm 1 đồng GDP.

VNDirect cũng dự báo tăng trưởng tín dụng năm 2021 sẽ đạt 13%. Với mức tăng trưởng này, tỷ lệ tín dụng trên GDP được dự báo sẽ tăng lên 124%, từ mức 110% của năm 2019.

Bởi vậy, giới chuyên gia cho rằng, NHNN không nên "chốt cứng" mục tiêu tăng trưởng tín dụng, mà cần được điều chỉnh linh hoạt phù hợp với diễn biến của kinh tế trong và ngoài nước, nhằm đáp ứng đẩy đủ nhu cầu vốn cho sự phục hồi của nền kinh tế nói chung và cộng đồng doanh nghiệp nói riêng trong năm nay.