Dư nợ TPDN của Techcombank tăng trưởng kép hàng năm 104% giai đoạn 2016-2018

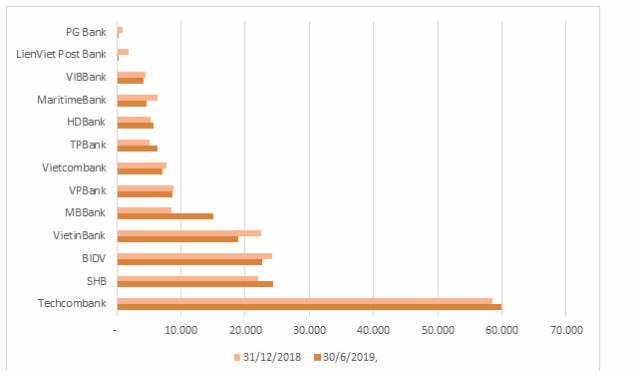

Theo thống kê của Người Đồng Hành, Techcombank (HoSE: TCB) sở hữu chứng khoán nợ của tổ chức kinh tế (chủ yếu là trái phiếu doanh nghiệp, TPDN) lớn nhất trong hệ thống với gần 60.000 tỷ đồng, chiếm 60% tổng giá trị chứng khoán nợ đầu tư, tăng 2% so với đầu năm.

Giá trị chứng khoán nợ đầu tư của các ngân hàng (chủ yếu là trái phiếu và một số loại hình khác). Nguồn: BCTC ngân hàng.

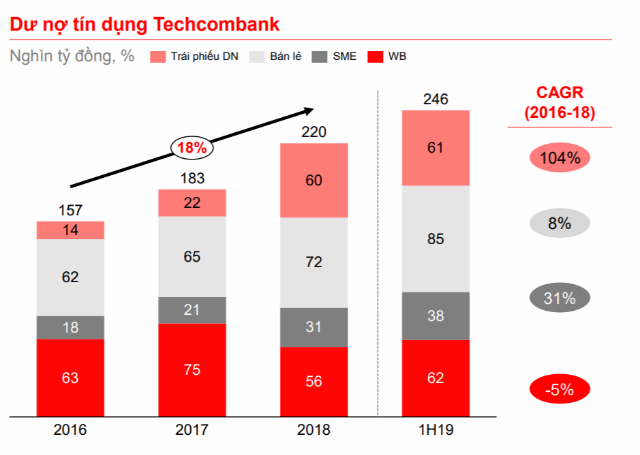

Trong tài liệu 6 tháng ngân hàng công bố, Techcombank cho biết giai đoạn 2016-2018, tỷ lệ tăng trưởng kép dư nợ trái phiếu doanh nghiệp hàng năm đạt 104%. Đây là kết quả của định hướng phát triển hoạt động tư vấn, bảo lãnh phát hành TPDN của ngân hàng.

Vingroup là một trong những khách hàng lớn và thường xuyên của Techcombank. Vào tháng 1, công ty con Chứng khoán Kỹ thương (TCBS) được Techcombank chỉ định mua vào tối đa 2.053 tỷ đồng trái phiếu theo mệnh giá của Vinhomes, công ty thuộc Vingroup.

Đầu năm, tập đoàn của tỷ phú Phạm Nhật Vượng cũng phát hành 1.000 tỷ đồng trái phiếu thông qua đơn vị bảo lãnh là TCBS. Các công ty thành viên trong hệ thống, đơn cử như Vinpearl cũng phát hành 2.000 tỷ đồng trái phiếu của công ty chứng khoán của Techcombank.

Nguồn: Techcombank |

Bên cạnh đó, TCBS cũng là đơn vị bảo lãnh phát hành trái phiếu của nhiều doanh nghiệp khác như Dịch vụ Cáp treo Bà Nà thuộc Sungroup, Novaland, Masan (cổ đông sở hữu 15% vốn của ngân hàng)... Số liệu của ngân hàng cung cấp ghi nhận giá trị tư vấn phát hành đạt hơn 19.300 tỷ đồng trong 6 tháng, phân phối tổng số 24.400 tỷ đồng trái phiếu doanh nghiệp, bao gồm trái phiếu phát hành từ năm trước.

Thông qua TCBS, Techcombank chiếm 81,7% thị phần giao dịch trái phiếu tại HoSE, theo giới thiệu của đơn vị này.

Trong cơ cấu thu nhập lãi và các khoản thu nhập tương tự 6 tháng của Techcombank, thu lãi từ đầu tư chứng khoán (nhận lãi tương tự cho vay) tăng 1,2 lần so với cùng kỳ, đạt 3.947 tỷ đồng, chỉ sau lãi từ cho vay hơn 7.334 tỷ đồng. Hoạt động bảo lãnh phát hành chứng khoán (trái phiếu) đạt gần 223 tỷ đồng, tăng 82% so với cùng kỳ năm trước. Nguồn thu từ 2 hoạt động trên chiếm khoảng 25% tổng thu nhập của Techcombank.

Không chỉ tư vấn, bảo lãnh phát hành trái phiếu doanh nghiệp, Techcombank cũng dự kiến chào bán trái phiếu của chính ngân hàng. Đơn vị này công bố sẽ phát hành tối đa 10.000 tỷ đồng trái phiếu không chuyển đổi, không có tài sản bảo đảm và không kèm chứng quyền, mệnh giá 1 tỷ đồng hoặc bội số của 100.000 đồng.

Nếu thực hiện thành công, giá trị trái phiếu Techcombank phát hành chỉ đứng sau VPBank với hơn 13.000 tỷ đồng chào bán cho thị trường quốc tế, và tương đương con số Ngân hàng Nhà nước (NHNN) cho phép VietinBank thực hiện trong 8 tháng qua.

Trái phiếu hấp dẫn nhưng tiềm ẩn rủi ro

Chuyển biến trong hoạt động trái phiếu của Techcombank nằm trong xu hướng bùng nổ của thị trường trái phiếu doanh nghiệp từ đầu năm. Theo số liệu của Bộ phận Phân tích Khối Khách hàng cá nhân CTCP Chứng khoán SSI - SSI Retail Research, tổng lượng TPDN chào bán trong 8 tháng toàn thị trường đạt 129.016 tỷ đồng với tỷ lệ thành công đạt 91%, quy mô thị trường tăng từ 9% GDP vào cuối 2018 lên 10,2% GDP.

Báo cáo gửi nhà đầu tư của Techcombank cho biết tư vấn, bảo lãnh phát hành trái phiếu cho phép ngân hàng tiếp tục phục vụ nhu cầu vốn của các khách hàng doanh nghiệp lớn mà tăng dư nợ, giảm rủi ro tập trung vào danh mục cho vay. Hoạt động này cũng giúp ngân hàng chuyển đổi thu nhập từ lãi cho vay sang thu nhập từ phí tư vấn phát hành. Trong 3 năm gần đây, phí tư vấn phát hành của Techcombank tăng trưởng bình quân 72%/năm.

Trong khi đó, một báo cáo của Chứng khoán Rồng Việt (VDSC) đề cập việc Techcombank cho vay lớn ở lĩnh vực bất động sản bao gồm đầu tư trái phiếu của chủ đầu tư và cho vay mua nhà đối với cá nhân (đặc biệt là phân khúc cao cấp) tiềm ẩn rủi ro.

Báo cáo của Chứng khoán Bảo Việt (BVSC) cũng từng đề cập đến sự phụ thuộc một phần trong hoạt động kinh doanh của Techcombank khi ngân hàng đang hợp tác cùng Vingroup từ phát hành, bảo lãnh tráo phiếu đến cho vay mua nhà ở (với dự án Vincity, nay được đổi tên thành Vinhomes Sapphire). Theo BVSC, tăng trưởng dư nợ khách hàng cá nhân của Techcombank vào quý I chủ yếu cho dự án của Vingroup khoảng 6.800 tỷ đồng.

Một chuyên gia tài chính nhận định việc các ngân hàng đầu tư, bảo lãnh trái phiếu của các doanh nghiệp bất động sản, ngành lâu nay vốn tiềm ẩn nhiều biến động, khiến nghiệp vụ này trở nên rủi ro. Nếu số dư đầu tư trái phiếu xây dựng, bất động sản của ngân hàng lớn, trong khi thị trường chưa phục hồi vững chắc thì nguy cơ luôn hiện hữu.

Vừa qua, NHNN đã có văn bản yêu cầu các ngân hàng phải rà soát và kiểm soát hoạt động đầu tư trái phiếu doanh nghiệp, trong bối cảnh nhiều ngân hàng có dư nợ trái phiếu doanh nghiệp chiếm tỷ trọng lớn trong tổng tài sản. Dù trái phiếu là một sản phẩm hấp dẫn để ngân hàng khai thác tìm kiếm lợi nhuận, những rủi ro tiềm ẩn cũng khiến các nhà băng như Techcombank phải đề phòng.