Dòng tiền dịch chuyển, người dân đang gửi bao nhiêu tiền tại hệ thống ngân hàng?

Tiền gửi vào ngân hàng tăng trưởng mạnh

Cụ thể, cuối tháng 3/2022, tổng phương tiện thanh toán đạt hơn 13,8 triệu tỷ đồng, tăng 3,45% so với đầu năm.

Tiền gửi vào hệ thống ngân hàng tiếp tục tăng trưởng khả quan. Số dư tiền gửi của khách hàng cuối tháng 3/2022 đạt hơn 11,33 triệu tỷ đồng, tăng hơn 390.000 tỷ đồng so với cuối năm 2021, tương đương tăng 3,6%.

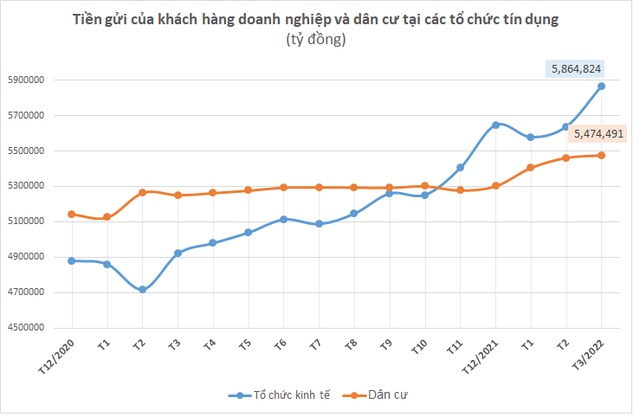

Trong đó, tiền gửi của dân cư đạt hơn 5,47 triệu tỷ đồng, tăng gần 174.000 tỷ trong 3 tháng đầu năm, tương đương tăng 3,28%. Mức tăng này lớn hơn cả tăng trưởng đạt được trong năm 2021 (chỉ hơn 158.000 tỷ đồng). Ngoài ra, đáng chú ý, tiền gửi dân cư tăng trưởng dương cả trong 3 tháng đầu năm trong khi cùng kỳ các năm trước sẽ sụt giảm 1-2 tháng do yếu tố mùa vụ Tết Nguyên Đán.

Tiền gửi của doanh nghiệp cũng tăng ấn tượng, sau khi sụt giảm trong tháng 1 vì yếu tố mùa vụ thì đã tăng mạnh trở lại trong tháng 2 và tháng 3. Riêng trong tháng 3, doanh nghiệp đã gửi ròng vào ngân hàng thêm gần 230.000 tỷ đồng. Theo đó, cuối quý 1, tiền gửi của nhóm khách hàng này đạt hơn 5,86 triệu tỷ đồng, tăng 3,9% so với đầu năm.

Bức tranh tăng trưởng tiền gửi của dân cư trong những tháng đầu năm nay trái ngược với sự ảm đạm của năm 2021. Trước đó, trong năm ngoái, dưới tác động của dịch bệnh và môi trường lãi suất thấp, người dân kém "mặn mà" gửi tiết kiệm, tiền gửi của dân cư tăng trưởng "èo uột", không có tháng nào tăng nổi 1%. Thậm chí, trong quý 3/2021, khi loạt tỉnh thành thực hiện giãn cách xã hội, người dân đã liên tục rút ròng tiền gửi từ ngân hàng trong nhiều tháng. Tính chung trong năm 2021, tiền gửi dân cư chỉ tăng 3,08%.

Dòng tiền dịch chuyển khi lãi suất huy động liên tục lên cao

Chứng khoán BSC nhận định, tiền gửi dân cư tăng thấp kỷ lục trong năm 2021 là do lãi suất tiền gửi thấp trong khi các kênh chứng khoán, trái phiếu và bất động sản thu hút hơn với khả năng sinh lời cao. Tuy nhiên, xu hướng này đang có sự thay đổi khi lãi suất huy động tăng trở lại và các kênh đầu tư không còn sôi động như trước.

Trong tháng 5, đã có nhiều ngân hàng tiếp tục điều chỉnh biểu lãi suất huy động, theo đó, lãi suất cao nhất trên thị trường ghi nhận mốc cao mới. Tại SCB, ngân hàng có lãi suất cao nhất là 7,55%/năm, áp dụng cho kỳ hạn từ 18 tháng trở lên khi gửi online và không yêu cầu số tiền gửi lớn, tăng 0,2 điểm % so với trước.

Ngoài SCB, hàng loạt ngân hàng khác đã nâng lãi suất lên trên 7%/năm như NamABank, VietCapitalBank, VietABank, VietBank,…Ở nhóm ngân hàng lớn, VPBank, Sacombank, SHB cũng có lãi suất xấp xỉ 7%/năm.

Theo báo cáo tài chính của 28 ngân hàng, trong quý 1/2022, chỉ có 7 nhà băng ghi nhận sự sụt giảm tiền gửi. Trong khi đó, 21 ngân hàng còn lại đều tăng trưởng dương, VPBank tăng mạnh nhất 13,4%, tiếp theo là HDBank (9,9%), TPBank (9,3%), SCB (9,1%),…

Nhiều chuyên gia cho rằng, trong bối cảnh nhu cầu tín dụng tăng cao hậu Covid-19 cũng như áp lực lạm phát trên toàn cầu, lãi suất huy động sẽ còn tăng tiếp trong thời gian tới.

Số liệu của Ngân hàng Nhà nước cho biết, từ đầu năm đến 25/4/2022, tăng trưởng tín dụng đạt 6,75%, huy động vốn tăng 3,35%. Chênh lệch đáng kể giữa tăng trưởng tín dụng và huy động vốn sẽ khiến các ngân hàng phải tăng cường thu hút tiền gửi nhiều hơn nữa trong thời gian tới, đặc biệt là tăng nguồn vốn giá rẻ.

Trong báo cáo phân tích gần đây, Công ty chứng khoán VCBS dự báo, lãi suất huy động có thể chịu áp lực tăng 100-150 bps trong cả năm 2022.