Doanh nghiệp lo ngân hàng tăng lãi suất cho vay

Một tuần sau kỳ nghỉ Tết Nguyên đán, Ngân hàng Nhà nước liên tục bơm tiền hỗ trợ thanh khoản hệ thống với mức lãi suất 2,5%/năm, tạo ra giá trị lưu hành mà các ngân hàng "vay nóng" nhà điều hành ước tính 15 nghìn tỷ đồng.

ĐỒNG LOẠT TĂNG LÃI SUẤT HUY ĐỘNG

Diễn biến trên tạo nên sự chú ý đối với thị trường, bởi lẽ, thông thường sau mỗi dịp Tết Nguyên đán, trên thị trường mở (OMO), Ngân hàng Nhà nước thường hút ròng thay vì bơm ròng.

| Một tuần sau Tết Nguyên đán, lãi suất VND liên ngân hàng bất ngờ vọt thẳng đứng. Có phiên, lãi suất chào bình quân VND kỳ hạn qua đêm tăng tới gần 0,5 điểm phần trăm, từ mức 2,4%/năm lên 2,9%/năm |

Cũng trong quãng thời gian 1 tuần sau Tết Nguyên đán, lãi suất VND liên ngân hàng bất ngờ vọt thẳng đứng. Có phiên, lãi suất chào bình quân VND kỳ hạn qua đêm tăng tới gần 0,5 điểm phần trăm, từ mức 2,4%/năm lên 2,9%/năm. Như vậy, có thể hiểu là có những phiên giao dịch trên thị trường liên ngân hàng cao hơn mức bình quân và thực tế, người viết cập nhật ở một số kênh cho thấy một số giao dịch kỳ hạn 1 tuần và qua đêm vượt mốc 3%/năm, cao hơn mức hỗ trợ 2,5% mà Ngân hàng Nhà nước đang sử dụng.

Một câu hỏi đặt ra, tại sao các giao dịch vượt lên ở mức 3%/năm mà không lựa chọn kênh tiếp cận 2,5%/năm từ Ngân hàng Nhà nước để tiết kiệm chi phí? Đó là chỉ dấu khá lạ lùng gắn với bối cảnh 2 năm trước đó, lãi suất qua đêm hiếm khi vượt ngưỡng chặn của nhà điều hành.

Trái ngược với diễn biến tăng điểm của lãi suất qua đêm, ở các kỳ hạn theo tuần và 1 tháng lại ở mức thấp hơn. Các chuyên gia cho rằng, sự đảo ngược này phản ánh nhu cầu mang tính thời điểm của hệ thống ngân hàng. Thanh khoản căng do năm nay dòng tiền trở lại sau Tết có phần chậm hơn, trong khi nhu cầu tín dụng lại tăng mạnh mẽ.

Tuy nhiên, đến thời điểm hiện tại, hệ thống đã tự cân đối, không cần hỗ trợ nhiều từ phía Ngân hàng Nhà nước. Theo đó, đường cong lãi suất cũng trở lại bình thường, mặc dù mặt bằng lãi suất liên ngân hàng vẫn neo ở mức cao so với 2 năm trước. Chốt ngày 24/2 giao dịch tại: qua đêm 2,5%; 1 tuần 2,6% và 2 tuần 2,59%.

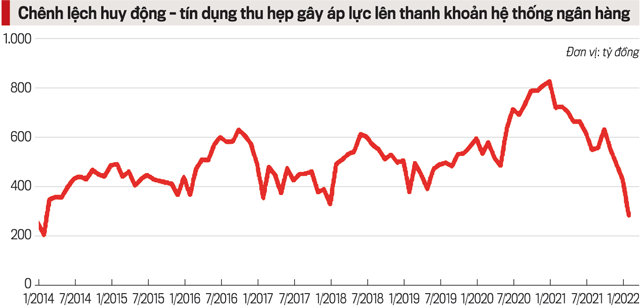

Cập nhật thị trường từ sau Tết đến nay cho thấy, nhịp đập trên thị trường liên ngân hàng đã kịp phản ánh vào lãi suất huy động trên thị trường 1, trong bối cảnh tín dụng tăng trưởng nhanh hơn nhiều so với huy động và tạo áp lực lên thanh khoản hệ thống.

|

“Tại một số thời điểm, lãi suất huy động có thể tăng do tính chất thời vụ, việc cân đối nguồn vốn của các ngân hàng và một số yếu tố tác động từ chính sách. Với dự báo lạm phát từ 3-3,5%, lãi suất huy động có thể tăng từ 0,3 - 0,8 điểm phần trăm tùy từng kỳ hạn”. (Chuyên gia Nguyễn Trí Hiếu) |

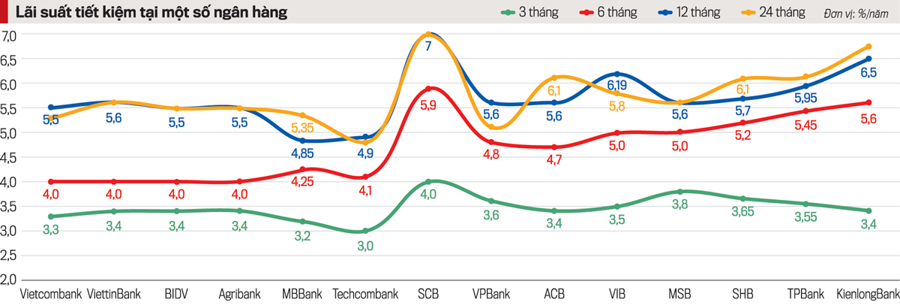

Theo trên, biểu lãi suất tiết kiệm đã được các ngân hàng điều chỉnh tăng trong thời gian qua, đặc biệt dành cho khối khách hàng cá nhân nhằm thu hút lượng tiền gửi dư thừa. Mức tăng từ 0,1 đến 0,8%/năm, chủ yếu ở các kỳ hạn dài trên 6 tháng.

Điển hình như Techcombank tăng lãi suất từ 0,4-0,5 điểm phần trăm với hầu hết kỳ hạn từ ngày 7/2/2022. Mức lãi suất tiết kiệm cao nhất tại ngân hàng này là 5,8%/năm, tăng 0,4%/năm so với tháng trước.

Hay tại BacABank, lãi suất tiết kiệm các kỳ hạn ngắn dưới 12 tháng cũng tăng 0,1 điểm phần trăm so với trước, lên mức 3,8%/năm cho các kỳ hạn từ 1-3 tháng; 6%/năm cho kỳ hạn 6 tháng và 6,1%/năm cho kỳ hạn 9 tháng.

Một số ngân hàng cũng tăng biểu lãi suất còn có SCB, SaigonBank, ACB, Sacombank, DongA Bank, VPBank…

Theo Công ty Chứng khoán SSI, với triển vọng nền kinh tế mở cửa hoàn toàn trong giai đoạn tới, nhu cầu tín dụng tăng mạnh và áp lực lạm phát tăng dần, lãi suất huy động có thể đã chạm đáy và sẽ bắt đầu nhích tăng trong nửa cuối năm 2022.

Thậm chí, đối với nhóm ngân hàng thương mại Nhà nước - nhóm ngân hàng ít thay đổi biểu lãi suất tiết kiệm, nhóm nghiên cứu tại SSI cũng cho rằng nhiều khả năng cũng sẽ tăng lãi suất tiết kiệm từ 0,2 – 0,25 điểm phần trăm trong năm 2022 này.

Chung quan điểm, chuyên gia kinh tế Nguyễn Trí Hiếu cho rằng, mặt bằng lãi suất nói chung chịu lực đẩy chủ yếu từ xu hướng đi lên của lạm phát do giá cả hàng hóa tăng, thanh khoản của một số ngân hàng có thời điểm sẽ gặp khó khăn do nợ xấu gia tăng.

LÃI SUẤT CHO VAY SẼ TĂNG?

Việc ngân hàng tăng lãi suất huy động khiến cho một số doanh nghiệp có nhu cầu vay vốn hồi phục sản xuất, kinh doanh cũng lo ngại sẽ ảnh hưởng đến chiều cho vay của ngân hàng.

Ông Phạm Quang Huy, Giám đốc một công ty sản xuất bao bì tại khu công nghiệp Phố Nối, Hưng Yên cho biết, nhu cầu về bao bì giấy trên thị trường gia tăng trở lại nên doanh nghiệp đang tăng tốc nhập hàng để cung ứng cho các đối tác. Tuy nhiên, do nguồn tài chính gặp khó khăn vì Covid-19 nên doanh nghiệp phải tìm đến nguồn tín dụng ngân hàng nhiều hơn trước.

“Việc các ngân hàng tăng lãi suất huy động cũng khiến cho chúng tôi rất lo lắng sẽ ảnh hưởng đến lãi suất cho vay, như vậy cũng tác động đến nguồn tiền của doanh nghiệp, trong đó có cả những khoản vay cũ”, ông Huy chia sẻ.

Trao đổi lo lắng trên của doanh nghiệp với TS. Cấn Văn Lực, ông cho rằng, cho đến hiện tại, việc lãi suất huy động của các ngân hàng vẫn chưa tác động đến mặt bằng lãi suất cho vay.

“Để tiếp tục giảm lãi suất, hỗ trợ doanh nghiệp, các tổ chức tín dụng đang cố gắng đa dạng hóa hoạt động, đặc biệt là thúc đẩy chuyển đổi số để thu hút thêm lượng tiền gửi không kỳ hạn, góp phần điều hòa chi phí huy động vốn, tiếp tục tiết giảm chi phí”, ông Lực nói.

|

"Mức lãi suất hỗ trợ đối với khách hàng là 2%/năm đối với khoản vay được giải ngân trong khoảng thời gian từ 11/1/2022 đến hết ngày 31/12/2023. Các khoản vay của khách hàng sẽ được hỗ trợ giảm lãi suất đến hết ngày 31/12/2023 hoặc tổng số tiền hỗ trợ lãi suất cho khách hàng đạt tối đa 40.000 tỷ đồng. (Dự thảo Nghị định về hỗ trợ lãi suất từ ngân sách nhà nước đối với khoản vay của doanh nghiệp, hợp tác xã, hộ kinh doanh) |

Chia sẻ về xu hướng lãi suất của năm 2022, một lãnh đạo Vụ Chính sách tiền tệ cho biết, Ngân hàng Nhà nước điều hành ổn định lãi suất dựa trên diễn biến lạm phát, kinh tế vĩ mô. Bên cạnh đó, để hỗ trợ doanh nghiệp phục hồi và phát triển, Ngân hàng Nhà nước sẽ chỉ đạo các tổ chức tín dụng tiết giảm chi phí để có cơ sở giảm lãi suất cho vay.

Riêng đối với lãi suất huy động sẽ tiếp tục ổn định. Ngân hàng Nhà nước sẽ điều hành đảm bảo hài hòa quyền lợi của người gửi tiền và thanh khoản của hệ thống các tổ chức tín dụng.

Hiện tại, Ngân hàng Nhà nước đang xây dựng dự thảo Nghị định về hỗ trợ lãi suất từ ngân sách nhà nước đối với khoản vay của doanh nghiệp, hợp tác xã, hộ kinh doanh.

Theo dự thảo, đối tượng được hỗ trợ lãi suất là doanh nghiệp, hợp tác xã, hộ kinh doanh có mục đích sử dụng vốn thuộc các ngành nghề: hàng không, vận tải kho bãi; du lịch; dịch vụ lưu trú, ăn uống; giáo dục và đào tạo; nông nghiệp, lâm nghiệp và thủy sản; công nghiệp, chế biến, chế tạo; xuất bản phần mềm; lập trình máy vi tính và hoạt động có liên quan; hoạt động dịch vụ thông tin.

Hoặc có mục đích sử dụng vốn để xây dựng nhà ở cho công nhân mua, thuê và thuê mua; xây dựng nhà ở xã hội; cải tạo chung cư cũ thuộc danh mục dự án do Bộ Xây dựng công bố.

Mức lãi suất hỗ trợ đối với khách hàng là 2%/năm đối với khoản vay được giải ngân trong khoảng thời gian từ 11/1/2022 đến hết ngày 31/12/2023. Các khoản vay của khách hàng sẽ được hỗ trợ giảm lãi suất đến hết ngày 31/12/2023 hoặc tổng số tiền hỗ trợ lãi suất cho khách hàng đạt tối đa 40.000 tỷ đồng.