CASA ngân hàng ngày càng phân hóa

Với chi phí vốn gần như bằng 0, tiền gửi không kỳ hạn là một cấu phần quan trọng trong huy động vốn của các ngân hàng thương mại. Ngân hàng sở hữu tỷ lệ CASA càng lớn thì càng có nhiều cơ hội cải thiện tỷ lệ thu nhập lãi thuần (NIM), và đây cũng là tiền đề quan trọng giúp họ có lợi thế lớn trong cuộc cạnh tranh lãi suất cho vay.

Đặc biệt, Chính phủ vừa có chỉ đạo nghiên cứu giữ ổn định tỷ lệ tối đa vốn ngắn hạn cho vay trung và dài hạn; theo đó, dự kiến giới hạn này sẽ chưa bị siết lại từ 37% về 34% và xuống 30% thời gian tới. Theo đó, ngân hàng nào càng có tỷ lệ CASA ở mức cao sẽ càng được hưởng lợi, đặc biệt là tại các thành viên đang có tỷ lệ vốn ngắn hạn cho vay trung dài hạn ở mức cao.

Song, CASA vẫn tiềm ẩn mặt thứ hai: tính lỏng lẻo trong cơ cấu cân đối vốn cùng độ nhạy với mức độ thay đổi lãi suất, đặc biệt lãi suất huy động tại Việt Nam đã và đang dần tăng cao trở lại...

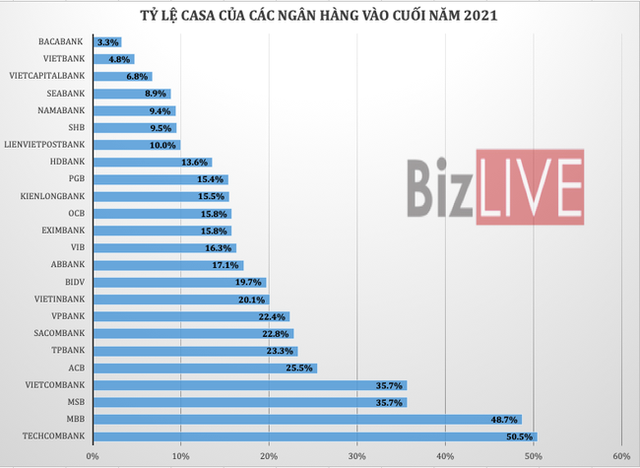

Khảo sát của BizLIVE tại 24 ngân hàng đã công bố BCTC quý 4/2021 cho thấy, có tới 19 ngân hàng ghi nhận tỷ lệ CASA đi lên trong năm qua.

Kienlongbank là một ví dụ. Lượng tiền gửi khách hàng tăng trưởng tới 22,3% trong năm qua trong khi lượng tiền gửi không kỳ hạn tăng vọt tới 5,8 lần, lên gần 8 nghìn tỷ đồng. Tỷ lệ CASA của Kienlongbank theo đó tăng mạnh từ 3,3% hồi đầu năm lên 15,5% kết thúc năm 2021. Theo đó, dù vẫn ở mức khá khiêm tốn nhưng ngân hàng vẫn nằm trong nhóm những nhà băng có tốc độ tăng trưởng CASA tăng mạnh nhất hệ thống trong năm qua.

Tương tự, lượng tiền gửi không kỳ hạn tại BacABank tăng tới 2,1 lần trong năm qua, khiến tỷ lệ CASA tăng lên 3,3%, so với mức chỉ 1,7% hồi đầu năm.

Một số thành viên khác cũng ghi nhận lượng tiền gửi này tăng mạnh bao gồm MSB tăng 6,7 điểm %, VIB tăng 4,1 điểm %, TPB tăng 3,9 điểm %,…

Trong khi đó, với nền tảng vững chắc được thiết lập, trong vài năm qua, thị trường chứng kiến cuộc đua quyết liệt giành vị trí quán quân về CASA của bộ ba Techcombank, MB và Vietcombank. Và năm nay cuộc đua này càng trở nên “nóng bỏng” hơn bao giờ hết với sự nhập cuộc của một thành viên mới – MSB.

Số dư tiền gửi khách hàng của MSB đã tăng 8,1% trong vòng 12 tháng vừa qua và đạt 94,6 nghìn tỷ đồng. Trong đó, riêng tiền gửi không kỳ hạn của khách hàng tăng tới 33% so với cùng kỳ và chiếm tỷ trọng tới 37,73% tổng tiền gửi. Tỷ trọng này tăng trưởng đáng kể so với mức 29% vào cuối năm 2020. Với kết quả này, MSB chính thức vượt qua “ông lớn” Vietcombank và lọt vào top 3 ngân hàng có tỷ lệ CASA cao nhất hệ thống.

Trong khi đó, tại MB, lượng tiền gửi không kỳ hạn cũng tăng tới 47,3% trong năm qua giúp tỷ lệ CASA đạt mức 48,7%. Xu hướng tăng của CASA là kết quả của việc tăng gấp đôi giá trị giao dịch liên quan đến các sáng kiến ngân hàng kỹ thuật số khác nhau của MB.

Ngân hàng đã thành lập thị trường chuyển nhượng tiền gửi cũng như tạo ra một số tiện ích mới trong ứng dụng MBB App. Bên cạnh đó, ý tưởng cho phép khách hàng mở tài khoản ngân hàng với số tài khoản trùng với số điện thoại của khách hàng đã được đón nhận tích cực, giúp MBB mở rộng tệp khách hàng của mình.

Theo đó, năm qua, app MBBank ghi nhận khoảng 6,3 triệu người dùng mới, lũy kế đạt 9,5 triệu người dùng, tăng gấp 320% so với năm 2020. Lãnh đạo ngân hàng cho biết, đến nay, giao dịch trên kênh số tại MB chiếm khoảng 92%. Tỷ trọng giao dịch số đứng trong nhóm đầu của châu Á.

Với tỷ lệ CASA lên mức cao kỷ lục 50,5%, Techcombank hiện vẫn đang dẫn đầu hệ thống về tỷ lệ này. Lãnh đạo ngân hàng cho biết, số dư tiền gửi không kỳ hạn lên tới gần 158,9 nghìn tỷ đồng chủ yếu từ khách hàng cá nhân, khi lượng khách hàng mảng này đã tăng 30,8% so với cuối năm ngoái.

Techcombank thu hút được lượng tiền gửi không kỳ hạn lớn là nhờ thế mạnh của mạng lưới sinh thái lớn. Ngoài ra, việc thu hút lượng khách hàng mới, thúc đẩy giao dịch điện tử với chính sách "zero fee" cũng là nguyên nhân giúp CASA của ngân hàng đạt mức cao.

Nhìn chung, tỷ lệ CASA của toàn ngành có xu hướng được cải thiện khá tốt trong năm qua, với tỷ lệ CASA trung bình của 24 thành viên trong nhóm BizLIVE khảo sát tăng từ 17% cuối năm 2020 lên 19,4% khi kết thúc năm 2021.

Tuy nhiên, một điều có thể nhìn thấy khá rõ là sự chênh lệch khá lớn giữa các nhà băng. Trong khi tỷ lệ tiền gửi không kỳ hạn đã chiếm tới trên dưới một nửa tổng tiền gửi tại Techcombank hay MBB thì tại một số ngân hàng như VietBank hay BacABank, tỷ lệ này còn chưa tới 5%.

Sự phân hóa này một mặt phản ánh giá trị nền tảng mà mỗi ngân hàng thiết lập được trong chiến lược ngân hàng bán lẻ, tạo tài nguyên bán chéo các sản phẩm dịch vụ hay chỉ chủ yếu dựa vào tín dụng như truyền thống.

Mặt khác, tỷ lệ này cũng được xem là một điển hình cho thấy năng lực và tốc độ dịch chuyển giữa các phân khúc cũng như mức độ, năng lực chuyển đổi, phát triển ngân hàng số của từng thành viên. Hoặc, nó một phần cho thấy khẩu vị chiến lược của một số NHTM hiện vẫn bám trụ ở truyền thống bán buôn mà chưa thực sự tạo được dịch chuyển.

Gia tăng CASA là xu hướng của một ngân hàng hiện đại, của một thị trường hiện đại. Song, với đặc điểm lỏng lẻo của tiền gửi không kỳ hạn, sự dịch chuyển có thể xây ra bất cứ khi nào theo độ nhạy của lãi suất hoặc biến động thị trường (điển hình như sức hút của các kênh đầu tư có tính thanh khoản cao như chứng khoán, vàng, ngoại tệ và thậm chí là cả tiền ảo...).

Tuy nhiên, điểm chung mà các NHTM hướng đến tính bền vững cho nguồn tiền gửi này là ngày càng phải nâng cao chất lượng dịch vụ, trải nghiệm tốt hơn cho khách hàng và dĩ nhiên là chi phí và lợi ích tối ưu cho họ để giữ chân hoặc cạnh tranh thu hút.