Các ngân hàng đã phát hành gần 76 nghìn tỷ đồng trái phiếu

Báo cáo thị trường tài chính của SSI mới đây cho biết, trong tháng 9/2019 có 25.516 tỷ đồng trái phiếu doanh nghiệp được phát hành mới.

Trong đó có tới 21.071 tỷ đồng (tương đương 82,6%) là trái phiếu do các ngân hàng thương mại phát hành. Những ngân hàng phát hành nhiều nhất trong tháng 9 là TCB, CTG, BID, ACB, OCB...

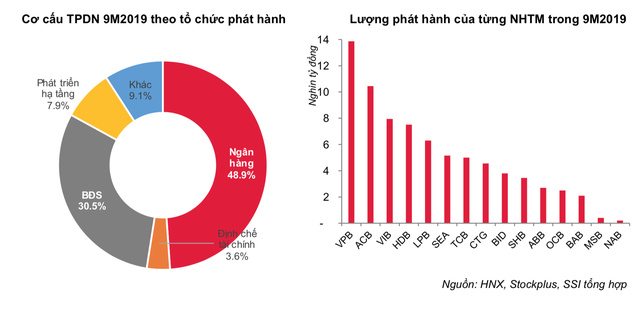

Tính chung 9 tháng đầu năm 2019, tổng lượng trái phiếu doanh nghiệp phát hành là 155.306 tỷ đồng (số liệu không bao gồm các đợt phát hành riêng lẻ trong 3 tháng đầu năm do HNX không công bố).

Trong đó các ngân hàng thương mại phát hành vẫn là tổ chức phát hành lớn nhất với tổng lượng phát hành hơn 75.936 tỷ đồng (chiếm 49%), đứng sau là các doanh nghiệp bất động sản (47.372 tỷ đồng – chiếm 26,4%), còn lại là các công ty phát triển hạ tầng, công ty chứng khoán và các doanh nghiệp khác.

Tính toàn thị trường trái phiếu doanh nghiệp trong 9 tháng 2019, lãi suất bình quân là 8,4%/năm và kỳ hạn bình quân là 3,68 năm trong đó lãi suất và kỳ hạn bình quân của nhóm ngân hàng là 6,82%/năm và 3,82 năm; của nhóm bất động sản là 10,17%/năm và 3,42 năm.

Tháng 9 là tháng phát hành nhiều nhất của các ngân hàng thương mại phát hành tính từ đầu năm đến nay.

Lãi suất phát hành bình quân của trái phiếu ngân hàng trong tháng 8 và tháng 9 là 7,1% và 7,0% - cao hơn so với các tháng trước đó chủ yếu là do các ngân hàng phát hành trái phiếu kỳ hạn dài hơn.

Thay vì chỉ phát hành trái phiếu 2- 3 năm như các tháng trước, trong tháng 8 và 9/2019, các ngân hàng thương mại phát hành đã đẩy mạnh phát hành trái phiếu kỳ hạn 5 năm, 7 năm và 10 năm. Các ngân hàng phát hành trái phiếu kỳ hạn dài nhiều nhất là Vietinbank, BIDV, Seabank, thống kê của SSI cho biết.

Trái lại, lãi suất bình quân trong tháng 9 của trái phiếu bất động sản lại giảm mạnh xuống 8,1% tuy nhiên lượng phát hành trong tháng chỉ là 1.797 tỷ đồng của 4 tổ chức phát hành là Công ty TNHH Phát triển Phú Mỹ Hưng, Nova Tân Gia Phát, Công ty Cổ phần Quản lý và Phát triển Gia Khánh và Công ty Cổ phần Sunshine Marina Nha Trang.

Ngoại trừ lô trái phiếu 460 tỷ của Gia Khánh có lãi suất thả nổi với kỳ đầu là 10.5%/năm, các trái phiếu còn lại đều có lãi suất khá thấp, đặc biệt là 2 lô của Nova Tân Gia Phát chỉ có lãi suất 6%/năm và được các cá nhân trong nước mua toàn bộ.

Chỉ có khoảng 62% lượng chào bán được mua, hầu hết lô phát hành đều dư khá nhiều trong đó dư nhiều nhất là của Phú Mỹ Hưng khi chỉ phát hành đươc 800 tỷ đồng trên tổng cộng 1.700 tỷ đồng chào bán, bên mua 100% là các nhà đầu tư nước ngoài.