Bitcoin và dầu mỏ đang "lôi kéo" các tiền tệ rủi ro tăng giá theo

Đồng Bitcoin tiếp tục xu hướng mạnh lên, cuối ngày 5/10 đạt 51.711,21 USD, tăng 5,01% so với phiên đóng cửa liền trước, và tiếp tục leo lên 51.880 USD vào sáng 6/10, cao hơn tới 87% so với mức thấp nhất của năm là 27.734 USD chạm tới hôm 4/1.

Ether - đồng tiền điện tử được liên kết với mạng blockchain ethereum, cũng tăng 4,54% lên 3.537,56 trong ngày 5/10, tăng 153,68 USD so với đóng cửa phiên liền trước.

Diễn biến Bitcoin 24 giờ qua

Điều đáng nói là Bitcoin đang được xem là "người dẫn dắt" các tài sản rủi ro khác tăng theo.

Kể từ khi Cục Dự trữ Liên bang Mỹ (Fed) thông báo giảm kích tích tài chính, bitcoin đã tăng hơn 10.000 điểm. Hiệu suất mạnh mẽ này đối với một tài sản rất rủi ro có thể khuyến khích các nhà giao dịch tái đầu tư vào các loại tiền tệ rủi ro khác.

Giao dịch tiền điện tử vốn vẫn được xem như "đánh bạc". Công nghệ của loại tiền này vốn vẫn nằm trong bí mật, và tất cả các loại tiền tệ này đều thiếu các nguyên tắc cơ bản, cũng như không mang lại lãi suất khi giao dịch như các loại tiền tệ thông thường.

Do đó, việc tiền kỹ thuật số tăng giá mạnh đánh đi một tín hiệu mạnh mẽ về "ý chí đánh bạc cao độ" của "người chơi" bất chấp sự thay đổi chính sách tiền tệ của Fed, và đó là lý do để nhiều người kỳ vọng các đồng tiền rủi ro khác sẽ phục hồi.

Dòng tiền chảy vào thị trường tiền điện tử đã tăng 7 tuần liên tiếp, khi các nhà đầu tư tiền số cảm thấy "ấm áp" hơn sau khi các nhà quản lý của Mỹ bày tỏ quan điểm về thị trường này.

Dòng tiền đổ vào thị trường tiền số trong tuần qua đạt 90,2 triệu USD, dẫn đầu là Bitcoin, đạt 69 triệu USD, theo dữ liệu của CoinShares. Trong bảy tuần qua, dòng tiền chảy vào lĩnh vực tiền số đã đạt 390 triệu đô la. Còn tính từ đầu năm 2021 đến nay, tổng vốn đầu tư vào đạt 6,1 tỷ USD.

| Việc Fed kết thúc kỳ họp ngày 22/9 ngả theo hướng chính sách "diều hâu" với dự báo sắp giảm bớt việc mua tài sản hàng tháng, cộng với một số yếu tố khác, như cuộc khủng hoảng nợ Evergrande, lo ngại về suy thoái kinh tế ở Trung Quốc, thị trường chứng khoán toàn cầu suy giảm, lo ngại về lạm phát giá hàng hóa cũng như khủng hoảng năng lượng trên trên toàn cầu và trần nợ của Mỹ… lẽ ra khiến các tiền tệ khác giảm giá kéo dài so với USD, nhưng thực tế không diễn biến như vậy. Các thị trường tài sản rủi ro sau khi hoảng loạn đã có dấu hiệu trật tự trở lại |

Phiên giao dịch 5/10, giá dầu thô tiếp tục lập kỷ lục cao mới, các đồng tiền hàng hóa kết thúc phiên cũng bật tăng trở lại.

Mở cửa phiên giao dịch 6/10 trên thi trường Châu Á, đô la Canada đạt mức cao nhất một tháng và chạm mức trung bình động 200 ngày gần đây. So với Euro, CAD đạt mức cao nhất 19 tháng.

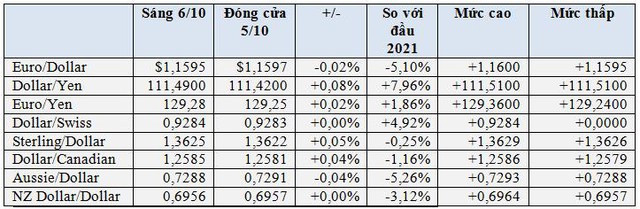

Đô la Australia cũng được hỗ trợ tăng, mặc dù đà tăng bị hạn chế bởi lo ngại về sự tăng trưởng mong manh ở Trung Quốc – thị trường xuất khẩu hàng hóa hàng đầu của Australia. Sáng 6/10, AUD ở mức 0,7289 USD, trong khi đô la New Zealand ở mức 0,6960 USD.

Ngân hàng Dự trữ New Zealand (RBNZ) sẽ công bố những thay đổi chính sách tiền tệ trong ngày hôm nay, dự đoán sẽ nâng lãi suất – kế hoạch đã bị trì hoãn hồi tháng 8 do dịch Covid-19 bùng phát ở Auckland.

Đô la Mỹ sáng 6/10 dao động gần mức cao nhất năm nay trong bối cảnh nhà đầu tư tập trung chờ đợi dữ liệu về việc làm của Mỹ.

Dữ liệu về số việc làm trong lĩnh vực phi nông nghiệp của Mỹ, sẽ được công bố cuối tuần này, được coi là rất quan trọng vì có thể cung cấp thông tin cho quyết sách của Fed, đặc biệt nếu các số liệu gần đây cho thấy sự mạnh mẽ hơn dự đoán, hoặc ngược lại.

Đồng euro giảm xuống mức thấp nhất gần 14 tháng so với USD, là 1,1599 USD; đồng yên giảm khoảng 0,5% còn khoảng 111,5 JPY/USD, phản ánh tâm trạng tích cực trở lại với thị trường chứng khoán.

Bảng Anh hồi phục nhẹ sau đợt bán tháo ngày 5/10, sáng 6/10 ở mức 1,3628 USD.

Các đồng tiền của các nước Châu Á mới nổi cũng cho thấy sự hồi phục ấn tượng trước những tác động tiêu cực dồn dập suốt 2 tuần qua, báo hiệu việc các nhà đầu tư châu Á (không kể Nhật Bản) đã chuẩn bị tinh thần cho việc thích ứng với thời kỳ bình thường hóa chính sách tiền tệ của các ngân hàng trung ương trên toàn cầu.

Tỷ giá tiền tệ châu Á

Sau mấy phiên giao dịch "hoảng loạn" do chứng khoán toàn cầu lao dốc, thị trường tiền tệ châu Á đã chuyển hướng sang biến động một cách "lộn xộn" so với USD.

Đồng USD đã ngừng tăng so với ringgit của Malaysia và nhân dân tệ của Trung Quốc, đi ngang so với đô la Singapore và rupiah của Indonesia, và chỉ tăng khiêm tốn 1% so với rupee Ấn Độ và baht Thái Lan.

Xét về những tác động khác ngoài động thái của Fed, đồng tiền MYR được che chắn bởi vị thế của Malaysia là nhà xuất khẩu năng lượng ròng, IDR được hậu thuẫn bởi lợi suất thực tế cao của Indonesia và CNY được hỗ trợ bởi sự giám sát chặt chẽ hơn của các cơ quan quản lý Trung Quốc đối với thị trường ngoại hối. Ngoài ra, đà giảm của INR được hạn chế bởi dòng tiền đầu tư chảy vào Indonesia vẫn đáng kể và ngân hàng Dự trữ Ấn Độ có lượng dự trữ ngoại hối lớn.

Với việc dầu tăng vọt, các đồng tiền gắn với hàng hóa sẽ hoạt động tốt vào lúc này, như đồng rand của Nam Phi, peso của Mexico…vốn được thả nổi tự do và có hiệu suất cao, có thể nằm trong số những đồng tiền tăng giá mạnh nhất.

Đồng rúp của Nga, đồng real của Brazil và đồng rupiah của Indonesia cũng có thể khởi sắc, trong khi đồng nhân dân tệ của Trung Quốc, vốn đang tăng giá và là trung tâm của xu hướng tích cực, có thể sẽ tăng giá nhanh hơn nữa nếu các nhà giao dịch đã bán nhân dân tệ ra kể từ cuộc họp của Fed hồi tháng 6 giờ mua lại đồng tiền này. Đồng rupee của Ấn Độ cũng là địa chỉ mà nhà đầu tư mạo hiểm nên mua.

Tham khảo: Refinitiv, Coindesk