Ai gánh chịu thiệt hại nạn mạo danh công ty tài chính chính thống?

Theo thống kê của Ngân hàng Nhà nước (NHNN), thị trường tài chính tiêu dùng Việt Nam đã có 16 công ty tài chính được NHNN cấp phép hoạt động với 17 chi nhánh, 41 văn phòng đại diện và 74.000 điểm giới thiệu dịch vụ, phục vụ khoảng 30 triệu khách hàng trên toàn quốc. Đến ngày 30/9/2022, dư nợ cho vay tiêu dùng của các Công ty tài chính tiêu dùng đạt khoảng 145 nghìn tỷ, tăng hơn 20% so với cuối năm 2021, chiếm gần 6% dư nợ cho vay tiêu dùng của hệ thống và chiếm gần 1,3% dư nợ toàn nền kinh tế.

Tăng trưởng dư nợ cho vay tiêu dùng bình quân 10 năm 2010-2020 (33,7%) luôn cao hơn tăng trưởng dư nợ cho vay nền kinh tế (17,3%). Tỷ trọng tín dụng tiêu dùng ngày càng tăng trong tổng dư nợ nền kinh tế (từ 8,17% năm 2010 lên xấp xỉ 20% cuối năm 2021 và ước trên 21% cuối năm 2022), từ đó ngày càng đáp ứng tốt hơn nhu cầu tiêu dùng của người dân, góp phần hạn chế tín dụng đen theo chủ trương của Chính phủ.

TS. Nguyễn Thị Hiền, Phó Viện Trưởng Viện Chiến lược NHNN cho biết, rõ ràng trong suốt thời gian qua, các công ty tài chính rất tuân thủ quy định của NHNN từ cho vay đến các biện pháp thu hồi nợ. Đặc biệt trong giai đoạn Covid-19 vừa qua, công ty tài chính cũng vào cuộc cùng NHNN để hỗ trợ cho người dân bằng các biện pháp như miễn giảm lãi suất, cơ cấu lại nợ. Một cách sơ bộ, công ty tài chính tiêu dùng tại Việt Nam đã làm tốt những nhiệm vụ như đáp ứng nhu cầu tài chính tiêu dùng chính đáng cho khách hàng chưa hoặc không có điều kiện tiếp cận vốn vay ngân hàng, góp phần đẩy lùi tín dụng đen. Đồng thời, các công ty tài chính luôn nỗ lực đẩy mạnh ứng dụng công nghệ hiện đại, gia tăng trải nghiệm người dùng để người dân tiếp cận tín dụng một cách thuận tiện và dễ dàng hơn; tuân thủ nghiêm ngặt các quy định của pháp luật để bảo vệ người tiêu dùng và đảm bảo an toàn của tổ chức tài chính cũng như an toàn của hệ thống.

Tuy nhiên, hiện nay các công ty tài chính đang vướng không ít khó khăn khi trong thời gian qua dư luận có nhiều bức xúc liên quan đến những vụ việc như Công ty tài chính cho vay lãi suất cắt cổ, hay triệt phá đường dây tín dụng đen hoạt động liên tỉnh….Thế nhưng theo các cơ quan chức năng, ít ai biết rằng, đây đều là những ổ nhóm hoạt động mập mờ, núp bóng các công ty tài chính chính thống.

Phó trưởng Phòng trọng án, Cục Cảnh sát Hình sự, Bộ Công an – Ông Đỗ Minh Phương cho biết, gần đây xuất hiện nhiều ứng dụng không rõ nguồn gốc về đơn vị chủ quản có biểu hiện hoạt động tín dụng đen. Theo phần giới thiệu thì đây là những công ty, tổ chức có tên "công ty tài chính". Các ứng dụng này thường xuyên thay đổi tên hoặc để ẩn thông tin nhằm tránh sự theo dõi của cơ quan chức năng. Đồng thời, khi khách hàng cài đặt ứng dụng vay và để lại thông tin cá nhân, sẽ có đối tượng liên hệ, mời chào vay tiền và cài đặt các ứng dụng vay khác. Các ứng dụng này có khả năng truy cập thu thập danh bạ, lịch sử tin nhắn, cuộc gọi, thông tin tài khoản mạng xã hội... của người vay để sử dụng khi đòi nợ hoặc cho những mục đích trái pháp luật khác.

Thực tế khách hàng của các ứng dụng này chủ yếu là học sinh, sinh viên, công nhân viên, người thu nhập thấp cần vay một khoản tiền khoảng vài triệu đồng trong thời gian ngắn mà không muốn thực hiện các thủ tục vay tại ngân hàng, tổ chức tín dụng. Khách hàng có thể không để ý hoặc bỏ qua các thông tin quy định ràng buộc về lãi suất, phí, tiền phạt dẫn đến mức lãi suất phải trả cao hơn nhiều lần lãi suất của ngân hàng. Đồng thời, khách hàng bị khủng bố bằng nhiều hình thức tin nhắn, điện thoại… đe dọa bôi nhọ danh dự trên các trang mạng xã hội, ông Phương cho biết.

Đại diện FE CREDIT cũng cho biết gần đây có rất nhiều công ty tài chính "dỏm" mạo danh công ty tài chính chính thống. Cụ thể, có tới hàng chục ngàn các ứng dụng cho vay trực tuyến do các công ty tư vấn tài chính, công ty đầu tư tài chính, các công ty kinh doanh dịch vụ cầm đồ, các công ty fintech không phải do NHNN cấp phép, không phải là tổ chức tín dụng nhưng lại tự đặt tên mập mờ là "công ty tài chính" và cũng thực hiện hoạt động cho vay. Đặc biệt trong số này còn mạo danh công ty FE CREDIT để đòi nợ khách hàng một cách táo tợn, gây ra nhiều bức xúc trong dư luận.

Lấy ví dụ về một số trường hợp mạo danh, đại diện FE CREDIT cho biết: "Gần đây, chúng tôi nhận được nhiều khiếu nại từ phía người dân, trong đó có trường hợp anh T bị nhắc nợ, ghép ảnh bôi nhọ trên mạng xã hội, do nghi ngờ liên quan đến khoản vay của người thân trong gia đình là ông T.Q.K. Tuy nhiên sau khi kiểm tra thì các số điện thoại gọi anh T và người nhà đều không thuộc FE CREDIT, đồng thời khi kiểm tra CIC của ông T.Q.K cho thấy có lịch sử tín dụng tại các tổ chức tín dụng khác như Tamo, Findo…

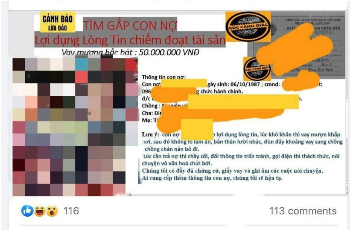

Nhiều trường hợp khách hàng bị đăng ảnh bôi nhọ bởi các đối tượng tự xưng là nhân viên công ty tài chính

"Dù luôn tuân thủ mọi quy định pháp luật nói chung và hoạt động thu hồi nợ nói riêng nhưng chúng tôi vẫn bị mang tiếng oan, gây khó khăn trong hoạt động kinh doanh cũng như ảnh hưởng nghiêm trọng đến uy tín của công ty. Rõ ràng để giải quyết thực trạng trên, cần có sự vào cuộc kịp thời của cơ quan ban ngành, không chỉ riêng NHNN", đại diện FE CREDIT giải thích.

Tổng thư ký Hiệp hội Ngân hàng Nguyễn Quốc Hùng cũng nhấn mạnh, cần phải giúp người dân hiểu rõ hơn sự khác biệt giữa các công ty tài chính là các tổ chức tín dụng hoạt động theo các quy định pháp luật về ngân hàng với các loại hình công ty tài chính không phải là tổ chức tín dụng, các cửa hàng cầm đồ, các app cho vay, các cá nhân cho vay thông qua các hình thức hụi, họ… Qua đó, giúp người dân, nhất là người yếu thế tin tưởng và yên tâm tìm tới những công ty tài chính được NHNN cấp phép vay vốn phục vụ mục đích chính đáng của mình.