“Cửa” nào tăng vốn cho VietinBank?

Việc Tổng công ty Đầu tư và Kinh doanh vốn Nhà nước (SCIC) dự kiến đầu tư mua cổ phần của VietinBank có thể sẽ giúp ngân hàng này thoát khỏi khó khăn tăng vốn đáp ứng chuẩn Basel II.

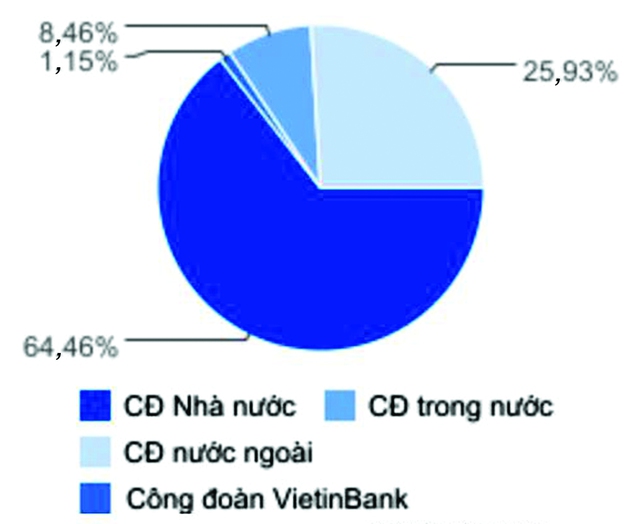

Cơ cấu sở hữu của VietinBank.

Lãnh đạo Tổng công ty Đầu tư và Kinh doanh vốn Nhà nước (SCIC) vừa cho biết đã nghiên cứu một số cơ hội đầu tư, dự án bao gồm nghiên cứu dự án đầu tư mua cổ phần tăng vốn VietinBank. Đây là thông tin được thị trường nhìn nhận sẽ là tích cực cho VietinBank trong bối cảnh hoạt động tăng vốn của ngân hàng này có sự giới hạn nhất định, mặc dù đầu năm nay, Vietinbank có vốn điều lệ cao thứ 2 trong hệ thống (48.000 tỷ đồng).

Trong kế hoạch của VietinBank năm nay, ngân hàng đã được cổ đông thông qua phương án tăng vốn thêm gần 5.700 tỷ đồng từ chia cổ tức bằng cổ phiếu. Cụ thể, VietinBank sẽ phát hành hơn 569 triệu cổ phiếu để chia cổ tức, tương đương tỷ lệ 11,85%. Số vốn tăng thêm dự kiến được dùng để phục vụ kinh doanh, được phân bổ vào các lĩnh vực hoạt động của ngân hàng.

VietinBank chưa có kế hoạch chào bán cổ phiếu tăng vốn nhưng từ cuối năm ngoái, thị trường đã nhiều đồn đoán xung quanh thông tin này. Bởi nếu chỉ dựa vào chia cổ tức để tăng vốn, thì VietinBank sẽ khó bắt kịp với các ngân hàng khác đang trong cuộc đua tăng vốn hiện nay.

Phương án có khả thi?

Tuy nhiên, VietinBank cũng không dễ dàng phát hành cổ phiếu tăng vốn “tự do” bởi ngân hàng thuộc nhóm Nhà nước nắm giữ cổ phần không thoái vốn từ 65%, tức nếu tăng vốn bằng phát hành thêm, có thể làm giảm tỷ lệ nắm giữ của Nhà nước dưới quy định. Bởi vậy, phương án để các NHTM có vốn Nhà nước tăng vốn cũng đã được NHNN cân nhắc kỹ.

Từ năm ngoái, thị trường đã đồn đoán VietinBank sẽ có kế hoạch chào bán cổ phiếu tăng vốn

5.700 tỷ đồng là khoản tăng vốn thêm mà ĐHCĐ VietinBank đã thông qua từ chia cổ tức bằng cổ phiếu.

Theo Thống đốc NHNN, trong 4 NHTM Nhà nước, ngân hàng có vốn chủ sở hữu lớn nhất khoảng 3,8 tỷ USD, vẫn thấp hơn rất nhiều so với một số ngân hàng của các nước trong khu vực, như Malaysia, Singapore (14- 19 tỷ USD).

Kế hoạch nghiên cứu mua cổ phần tăng vốn VietinBank của SCIC nay mới được công bố, đã mở ra hướng đi mới cho Vietinbank. Giới chuyên đánh giá đây được xem là khả thi trong mục tiêu kép: Vừa giúp VietinBank tăng vốn, vừa đảm bảo tỷ lệ kiểm soát của Nhà nước.

Khó khăn của kế hoạch này, nếu có, theo TS. Nguyễn Hoàng Hiệp, Chuyên gia kinh tế, là vẫn cần thời gian khá lâu bởi không thể nói muốn tăng vốn là “tăng vốn được ngay”. Theo Quyết định 422 của NHNN, cơ quan quản lý đã “dự trù” thời gian tăng vốn điều lệ cho các NHTMCP do Nhà nước nắm giữ trên 50% vốn điều lệ và Agribank; bảo đảm an toàn hoạt động của hệ thống các TCTD và tiếp tục xử lý nợ xấu; trong đó việc xây dựng phương án tăng vốn đã được thực hiện trong quý I/2022, nhưng việc phối hợp với Bộ Tài chính trình Thủ tướng xem xét phê duyệt phương án, sẽ là từ 2022-2024.

Thời gian càng dài thì kỳ vọng từ tăng vốn đến nâng CAR- qua đó triển khai thúc đẩy tín dụng cho vay của ngân hàng - sẽ càng ngắn. Trong quá khứ, VietinBank đã phải loay hoay và tạm dừng tăng trưởng tín dụng với mức rất thấp vì vấn đề này, chuyên gia đánh giá.